Quiebra

02 ABRIL

La plataforma de arriendo de vehículos por minutos dio a conocer su cierre definitivo el pasado 31 de marzo por problemas financieros. Un fondo de la AGF de Zurich fue afectado directamente por el anuncio y dos de los fondos que administra la AGF de LarrainVial fueron impactados indirectamente.

LarrainVial detalla efecto en sus fondos de inversión por colapso de Awto

31 MARZO

26 MARZO

La sociedad Gimnasios Nuevo Amanecer SpA -formada por excolaboradores del fallecido fundador de la empresa, Fritz Bartsch- adeuda casi $3 mil millones en arriendos de 39 locales que albergan centros deportivos bajo la marca Pacific. El administrador de la herencia de Bartsch presentó la demanda en contra de esa firma: uno de los demandados es uno de sus propios representados, el heredero Cristopher Bartsch.

Tribunal nombra un interventor judicial de la sociedad operadora de gimnasios Pacific

21 MARZO

21 MARZO

Los accionistas de la compañía, divididos hasta ahora, decidieron formar una mesa de trabajo para salvar a la firma de la quiebra y analizar su venta o una capitalización. Las hermanas Paula y Malú sumaron a la gestora Asset Chile a las tratativas. “Rompe la polarización existente", dice Mario Mora, asesor de Herman Schupper, sobre el acuerdo. Los socios piden a los acreedores una nueva extensión de plazo de 10 días.

Hermanos Schupper acercan posiciones por crisis de Corona y Asset Chile ingresa a la mesa de negociaciones

17 MARZO

17 MARZO

Deudas por US$ 79 millones suma Inmobiliaria El Chamisero, la que presentó su plan de reorganización judicial para evitar la quiebra en el 26° Juzgado Civil de Santiago. La compañía ofrece a los acreedores el pago de sus deudas mediante la entrega de terrenos o la cesión de acciones en una nueva filial. En la lista de bienes, reporta 458 parcelas en casi 300 hectáreas, que no están garantizadas a ningún acreedor.

Inmobiliaria Chamisero ofrece parcelas a sus acreedores para evitar su quiebra

13 MARZO

La veedora de la reorganización de Corona, Daniela Camus, relató que hubo una reunión con accionistas y acreedores este miércoles. "Los accionistas mantuvieron posturas discordantes", dice. Los tres hermanos, Paula y Malú, por un lado, y Herman Schupper, por otro, deben llegar con una propuesta consensuada el 21 de marzo. Si ello no ocurre, dice Camus, "Corona será declarada en liquidación, con las consecuencias catastróficas que acarrea una liquidación de una empresa de este rubro”.

Veedora advierte a los hermanos Schupper que Multitiendas Corona quebrará si no logran consenso

10 MARZO

El futuro de Multiendas Corona sigue en suspenso. La junta de acreedores de la compañía decidió postergar la votación sobre su reorganización o posible liquidación, aplazando la decisión hasta el próximo 21 de marzo. Las diferencias entre los hermanos Paula, Malú y Herman Schupper han impedido alcanzar un acuerdo, lo que mantiene en vilo a la empresa y a sus 1.800 trabajadores.

Corona posterga nuevamente la votación de su plan de salvataje para evitar la quiebra

07 MARZO

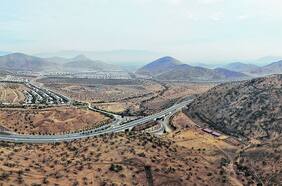

Situado en el corazón del barrio La Dehesa, fue desarrollado por el empresario Ricardo Massmann, pero ante sus problemas financieros lo tomó el Banco Security, que ante la imposibilidad de venderlo, lo sacó a remate a un precio muy inferior al que lo tenía tasado.

Centro comercial Distrito Los Trapenses sale a remate a un tercio de su tasación original

06 MARZO

Lo más leído

1.

3.

4.

5.