Criptoactivos: La nueva forma de lavado bajo investigación

Este reportaje es parte de la serie “El avance de los carteles narcos en Chile”. Puedes leer los otros temas relacionados en el sitio de Investigación y Datos de LT.

-

Contexto

Durante los últimos años las bandas criminales han ido modificando la forma en que lavan el dinero proveniente de sus actividades ilícitas.

-

Lo nuevo

La PDI ha detectado, en causas que están bajo reserva, que hay algunas bandas criminales que están utilizando los criptoactivos como método de pago de cargamentos de drogas.

-

¿Por qué es importante?

Desde la Unidad de Análisis Financiero han reforzado la necesidad de incorporar a los activos digitales dentro de su ámbito de fiscalización.

El soterrado mapa del lavado de activos en Chile cada vez se está poniendo más opaco. Tradicionalmente se han detectado maniobras a través de sociedades de exportaciones, confiterías, publicidad y gastronomía.

Estas operaciones son realizadas por sociedades de papel con el objetivo de esconder el dinero obtenido producto del narcotráfico, contrabando de cigarrillos y otras actividades ilícitas. Las maniobras involucran desde envío de remesas al extranjero, cambio de divisas, inversiones en fondos mutuos, adquisición de departamentos y vehículos e incluso compra de caballos.

Este mapa, hace poco, agregó una nueva pieza: los criptoactivos.

Desde hace algunos años que la Brigada de Lavado de Activos (Brilac) de la PDI incorporó en sus líneas de investigación los métodos de ocultamiento a través de las plataformas en las que se transan monedas digitales, como el Bitcoin.

La PDI tiene una serie de casos abiertos, aún bajo reserva, en los cuales está indagando el uso de este mecanismo. El uso de las Bitcoin para ocultar dinero representa uno de los desafíos más grande en la actualidad debido a que esta plataforma de monedas virtuales cambió por completo el paradigma tradicional del lavado de activos.

El uso de criptomonedas está siendo utilizada en aspectos de criminalidad organizada. Hoy día no solo se realizan operaciones ilícitas a través de plataformas digitales sino que también las operaciones de intercambio monetario se están realizando a través de vías digitales. Por lo tanto nos vemos enfrentados a un nuevo escenario.

El comisario Johnny Fica comenta que los criptoactivos ofrecen “ventajas muy atractivas”. Fica cuenta que “las criptomonedas operan en medios encriptados que dificultan su identificación y trazabilidad”. Además solo operan en medios digitales, es decir, es dinero que “en ningún momento se hace físico por lo que establecer rutas es aún más complejo”.

Por esta razón es que las monedas digitales es algo que preocupa a las agencias. El director de la Unidad de Análisis Financiero (UAF), Javier Cruz, asegura que es “necesario avanzar en la regulación de los activos virtuales, tanto en su uso como en los proveedores que manejan dicho negocio”.

La industria y la regulación

¿Cuánto mueve esta industria en Chile? Son varias plataformas las que funcionan en el país y ofrecen transacciones con diversas monedas, siendo las más usadas el Bitcoin y el Ethereum.

El gerente legal de Buda.com, Samuel Cañas, detalla que desde su fundación en 2015, “el total transado en los cuatro países donde operamos se eleva a más de US$ 1.000 millones”. Gran parte de la cifra, agrega, se explica por lo que va de este 2021, donde suman US$ 600 millones.

Ese nivel es similar al que entrega el CEO de Cryptomarket, Rafael Meruane. Desde 2016, cuando partió su actividad, sus operaciones sumaron US$ 1.500 millones. Este año ya han totalizado US$ 785 millones.

A pesar de estas cifras, la industria de los criptoactivos aún no está completamente regulada.

El primer paso se dio en 2018 cuando el Servicio de Impuestos Internos (SII) emitió una circular en la que establecía el pago de impuestos por la ganancia de capital entre compras y ventas. Así se obligó a las plataformas a enviar al SII el detalle de las operaciones realizadas por sus clientes.

Luego vino la Comisión para el Mercado Financiero (CMF). En febrero este regulador publicó una propuesta de ley que busca rayarle la cancha a la industria de las fintech. En ella estableció, entre otras cosas, la inscripción en el Registro Público que llevará el regulador.

Además, antes de iniciar sus funciones deberán acreditar el cumplimiento de requisitos asociados al nivel de riesgo de cada servicio prestado. De esta manera, la carga regulatoria de cada entidad dependerá de los servicios que pretenda desarrollar.

Sin embargo, por ahora estas entidades no están obligadas a informar a la UAF. Si bien hoy las más grandes sí lo hacen, fue un problema concretarlo y la información que recibe el organismo no necesariamente cumple con los estándares requeridos.

Meruane cuenta que en 2016 trataron de inscribirse voluntariamente, pero hubo “un montón de problemas porque no existía el código legal para hacerlo”.

La mayor cantidad de lavado de activos se hace en efectivo y con moneda extranjera, pero hasta ahora a ninguna empresa de bitcoin en el país le han pillado algo

En esa línea, precisa que sus protocolos establecen que cualquier persona que quiera transar más de $ 800 mil mensuales debe acreditar salarios y además no aceptan cuentas innominadas. Han tenido casos de personas sin profesión que transan cantidades extrañas. En ese momento, dice, reportan de inmediato a la UAF.

Por su parte Samuel Cañas, de Buda, apunta que “contamos con un manual y procedimientos de prevención de lavado de activos y financiamiento del terrorismo, junto con un modelo de prevención de delitos certificado por un auditor independiente”.

Pero, respecto de cómo informan al organismo, hay problemas legales que dificultan la supervisión. Por ley, la UAF solo puede fiscalizar las 38 actividades detalladas en la legislación, por lo que las compañías de criptoactivos inscritas como casas de cambios o empresas de transferencias de dinero, solo pueden ser fiscalizadas en cuanto a esas actividades, pero no en la transaccionalidad de sus monedas virtuales.

Para el comisario Fica este es uno de los puntos que se deben cambiar.

“Hay que robustecer el sistema y la estrategia nacional antilavados. Es necesario ir actualizando esta institucionalidad y que las entidades que ofrecen las criptomonedas sean sujetos obligados. Hoy en día se autoregulan, pero aún no existe una obligación y eso puede ser considerado un punto vulnerable”.

Los reportes en Chile

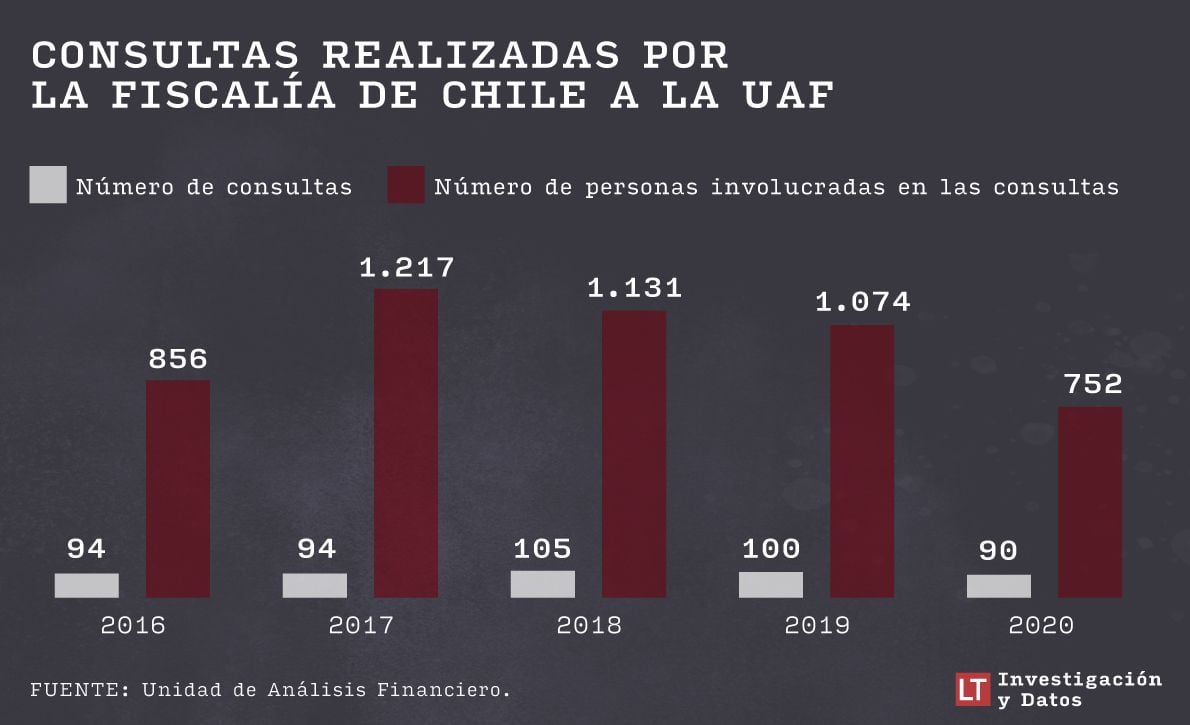

Según su último reporte, en 2020 la UAF recibió 6.201 reportes de operaciones sospechosas, un aumento de 29% respecto del año 2019. Además la entidad detectó indicios de lavado de activos y financiamiento del terrorismo en 295 de esos reportes. Una cifra menor que los 511 registrados el año anterior.

Si bien en los últimos años se ha perfeccionado el sistema, aún hay sectores clave que no tienen la obligación de reportar.

El VI Informe de Tipologías y Señales de Alerta de Lavado de Activos en Chile reporta que las áreas más vulneradas son notarías y automotoras, seguidas de bancos, conservadores de bienes raíces, agentes inmobiliarios y casas de cambio.

Pese a que las automotoras no son sujetos obligados, una parte de ellas informa como usuarias de aduanas. Por eso, se encuentra en trámite el proyecto de ley que incorpora —como sujetos obligados a reportar a la UAF las operaciones sospechosas que adviertan en el ejercicio de sus actividades— a las automotoras y comercializadoras de vehículos nuevos y/o usados; las empresas dedicadas a la transferencia de dinero al exterior; y las empresas de leasing y arriendo de vehículos.

El académico del Departamento de Control de Gestión y Sistemas de Información de la Facultad de Economía y Negocios de la Universidad de Chile, Miguel Ángel Díaz, coincide en la falencia de las empresas de leasing, pero también apunta a la información con la cual se nutren los software de detección de ilícitos.

“El análisis de datos es la solución real para la identificación de patrones de conducta sospechosas en las empresas. Es aún mejor si estas generan un reporte automático a la UAF”.

Díaz añade que además “debemos tener claro que podemos regularlo todo y tener una tremenda capacidad de análisis a nivel país, pero todo fracasa si no tenemos información confiable de las empresas”.

En esa línea el gerente de compliance de un banco señala fuera de micrófono que, por ejemplo, durante la pandemia han subido las alarmas de sus programas producto de que mucha gente debió emprender para poder obtener recursos, algo propio de cómo funcionan sus sistemas.

Una de las claves de estos sistemas de prevención es conocer la transaccionalidad de los clientes y para eso existen varios softwares. Aunque se trate de sistemas que pueden ser sofisticados, requieren ser alimentados por innumerables bases de datos.

Por ejemplo, dos empresas de remesas consultadas por este medio explicaron que en el SII están registradas como empresas de asesorías financieras. En tanto, una plataforma de criptoactivos señala que informan como “otro tipo de intermediación monetaria”.

Según la UAF, las Declaraciones de Porte y Transporte de Efectivo totalizaron 7.249 el año pasado, equivalente a una disminución del 70,5% anual, totalizando US$ 1.500 millones.

Esto, según los expertos, podría ser una dificultad a la hora de establecer patrones de transaccionalidad precisos, afectando así la capacidad de análisis de los software.

En esa línea, la misma fuente pone de ejemplo lo que ocurre con casas de cambio. En la nómina de 2016 de contribuyentes del SII figuraban 126 casas de cambio. En 2017 a todos los inscritos se les preguntó sobre el giro principal de la compañía. Tras esa consulta el número se disparó: para 2019 existían 253 casas de cambio.

En 2020 reportaban a la UAF 269 casas de cambio, pero algunas de ellas en realidad son compañías que transan criptoactivos.

Desde otro banco apuntan a que existen otros obstáculos. Por ejemplo, la norma de declaración de beneficiario final deja la responsabilidad sobre el sujeto obligado a informar.

En 2017, la UAF publicó una circular que imparte instrucciones a las entidades del sector financiero para la identificación, verificación y registro de datos de los beneficiarios finales de las personas jurídicas y estructuras jurídicas de sus clientes.

Sin embargo, desde la banca indican que las entidades sólo pueden pedir esa información a quien solicita un nuevo producto, no a los clientes que ya tienen. En otros países la responsabilidad la dejan sobre servicios, como por ejemplo organismos equivalentes al SII.

Según Diaz “esta situación es una extensión del problema indicado en las preguntas anteriores. Se dejan muchos controles solo por la confianza de que las empresas actúan correctamente”.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

2.

3.

4.