Las intensas gestiones de Visa, Mastercard y American Express para dificultar que Chile limite el cobro de comisiones a las tarjetas de crédito

En la industria existen posiciones divergentes frente a la iniciativa que por primera vez fijará las comisiones máximas que cobrarán las tarjetas de crédito, débito y prepago. Algunos actores abiertamente rechazan la regulación y piden quedar fuera, aduciendo que su participación de mercado es muy baja frente al resto de sus competidores. Mientras, otros cuestionan el plazo de 15 meses que tomará la comisión técnica que establecerá las tasas, según el proyecto de ley enviado por el Ministerio de Hacienda y en actual tramitación, respecto del cual Visa, Transbank, Multicaja (Klap) y American Express han sostenido reuniones por lobby.

El próximo lunes 12 de abril, la Comisión de Economía de la Cámara de Diputados votará las indicaciones ingresadas al proyecto de ley que fijará por primera vez las tasas de intercambio máximas a ser cobradas por los emisores en el mercado de medios de pago a través de tarjetas de crédito, débito y prepago.

Se trata de una iniciativa que genera preocupación entre las firmas que prestan servicios financieros de pago presencial y electrónico, y nace por una moción de los senadores Felipe Harboe (PPD), Ximena Rincón (DC), Álvaro Elizalde (PS) y José Miguel Durana (UDI). El proyecto establece una instancia integrada por representantes de la Comisión para el Mercado Financiero (CMF), Banco Central y la Fiscalía Nacional Económica (FNE), y el Ministerio de Hacienda fijará las tasas de intercambio de los emisores en un plazo de 15 meses desde la entrada en vigencia de la ley.

Una parte de la industria no desea que se regulen las tasas de intercambio, cuentan cercanos al Ministerio de Hacienda. Frente a la negativa, el gobierno ha manifestado sus reparos insistiendo en establecer tasas máximas, apoyándose en la sentencia del Tribunal de Defensa de la Libre Competencia (TDLC) que recomendó en 2017 abrir el mercado de pagos con tarjetas. Otros actores de la industria, como Transbank, buscan que se regule lo antes posible, dado que la actual situación del mercado es muy precaria.

Grandes actores del sistema que pasará a ser un modelo de cuatro partes como Mastercard, Visa, Transbank, American Express y Multicaja se han desplegado para intentar explicar sus aprensiones sobre el proyecto al gobierno y al Congreso. Algunos alertan que limitar extremadamente las tasas de intercambio puede generar que los emisores (bancos, casas comerciales, etc.) incluso dejen de ofrecer tarjetas a algunos sectores.

El 10 de marzo, la directora de Desarrollo de Negocios para América Latina y el Caribe de American Express, Carolina Lamiaux, sostuvo una reunión con el coordinador de Mercado de Capitales del Ministerio de Hacienda, Francisco Larraín.

Según consta en el registro de Ley de Lobby, en la audiencia abordaron la discusión del proyecto que regulará las comisiones. Además, la compañía, que cuenta con sólo un 1,8% de participación de mercado entre las marcas de medio de pagos detrás de Mastercard (62,6%) y Visa (35,3%), solicitó una regulación especial, apuntando a elevar la competencia.

American Express (AmEx) planteó que el proyecto de ley debería eximir de límites a las marcas con una participación de mercado baja. Es decir, que “sólo a marcas con una cuota de mercado superior al 20% para promover la competencia y eliminar barreras de ingreso y crecimiento”, explicó la ejecutiva argentina en una presentación que sostuvo en la Comisión de Economía. Posteriormente, en la reunión con Hacienda, reiteró los mismos argumentos a fin de dejar fuera a AmEx de la nueva regulación. AmEX lleva más de 10 años operando en el mercado local y su único emisor es Santander. También está presente con los adquirentes Getnet, Transbank y Multicaja (Klap). Si bien en Chile cuenta con una participación de mercado muy baja, a nivel mundial cuenta con 178 bancos licenciados y su facturación en 2019 fue de $1,2 trillones de dólares.

Buscar equilibrio

Visa Chile también participó de la ronda de exposiciones en la discusión del proyecto en el Congreso. En efecto, el gerente general de Visa Chile, Francisco Valdivia, realizó una presentación a la Comisión de Economía en la que instó a los legisladores a tomar en cuenta las mejoras tecnológicas a la hora de evaluar la iniciativa. “El objetivo es que exista tal nivel y equilibrio que promueva el desarrollo e innovación de nuevas tecnologías no sólo en el comercio electrónico tradicional que conocemos hoy, sino que disponibilizar más, por ejemplo, los teléfonos inteligentes, dotarlos de seguridad y de prácticas que ayuden al desarrollo”, dijo.

Posteriormente, el 17 de marzo, por medio de una videoconferencia, el director de Relaciones Gubernamentales del Cono Sur de Visa, Alejandro Hansen, se reunió con el coordinador de Mercado de Capitales del Ministerio de Hacienda. En la cita, abordó la “discusión legislativa del proyecto que fija las tasas de intercambio máximas a ser cobradas por el pago de tarjetas de crédito, débito y prepago”.

A diferencia de los casos anteriores, y pese a ser la empresa cuyas tasas anunciadas serían las más altas del mercado, Mastercard no registró reuniones por lobby durante marzo por el proyecto en discusión, pero su country manager, Patricio Sandoval, solicitó ser escuchado en la ronda de exposiciones en el Congreso. Aquí el ejecutivo advirtió en su presentación que “limitar extremadamente las tasas de intercambio puede generar que los emisores dejen de ofrecer tarjetas a sectores de la base de la pirámide, como emisores de prepago, Fintech, Cajas de Compensación”.

Asimismo, sostuvo que otros países ya han seguido el camino que Chile busca llevar adelante y recalcó los efectos de la regulación en Estados Unidos. A modo de ejemplo citó los resultados del Reporte del Bureau of Consumer Financial Protection del pasado mes de enero.

“A su vez, estas tarifas más altas han expulsado a muchos consumidores de bajos ingresos del sistema financiero convencional y los empujó hacia una mayor dependencia de alternativas de proveedores de servicios financieros como cheque y tarjetas prepagas. Hay poca evidencia de un traspaso sustancial de los ahorros comerciales a los consumidores, mucho menos ahorros que compensaría el dramático aumento de las comisiones bancarias que se han producido, especialmente para los consumidores”, explicó el ejecutivo.

Mientras, Ángel Sierra, director ejecutivo de FinteChile, explicó que “sería un grave error que el Ministerio de Hacienda y el Congreso, permitieran que las nuevas tasas de intercambio incrementen el costo de procesar pagos con tarjetas. Hoy hay mayor competencia, tecnología y volumen transaccional; razón por la cual el costo de procesamiento debería mantenerse o bajar”. “Necesitamos tasas de intercambio que, a lo sumo, sean tales que el Merchant Discount sea el mismo que tenía Transbank en el modelo de 3 partes. Si esto no sucediera, la ciudadanía verá automáticamente incremento en precios”, recalcó.

Javier Etcheberry, CEO de Multicaja (Klap)

Javier Etcheberry, CEO de Multicaja (Klap), en conversación con La Tercera explicó que sigue muy atento la evolución del debate legislativo. “Es un proyecto muy importante”, dijo. Si bien valora el proyecto de ley, aclaró que uno de los mayores problemas es el tiempo que se le entrega a la comisión para que fije por primera vez las tasas. “Nosotros somos partidarios de la fijación de una tarifa provisoria, porque no puede ser que un mercado funcione mal por un año y medio. Hay que fijar una tasa provisoria”, recalcó.

“Yo lo único que quiero, porque yo estoy dirigiendo una empresa, es que no se puede estar dos años con una parte del mercado vedado. Tengo que funcionar, si no la empresa se va a la punta del cerro, porque no puede competir. Pero, además, lo pienso desde el punto de vista del país. ¿Por qué chutear el problema para dos años más?”, recalcó.

El ejecutivo junto a otros miembros de la compañía expuso este problemas al coordinador del Mercado de Capitales de Hacienda el 11 de marzo. En la reunión, según consta en el registro de Ley de Lobby, la compañía expuso que “el mercado de adquirencia seguirá con serias imperfecciones por al menos un par de años”, aunque se apruebe a la brevedad la ley que está en tramitación en el Parlamento. Si no se mejora este proyecto, habrá interrupciones en la cadena de pagos en el país”.

El exministro de Transportes y Obras Públicas explicó que la compañía es partidaria de fijar en un 1% la tasa máxima de intercambio para crédito y 0,5% para débito. “Es un valor equilibrado, porque no se trata de favorecer mucho a los comercio contra los bancos o al revés. Además, la Fiscalía Nacional Económica encuentra que estos precios son razonables”, explicó.

Sin embargo, también admitió que la idea no convence al Ministerio de Hacienda, pues -según él- en el gobierno creen que establecer un guarismo significaría de alguna forma poner un techo a la comisión una vez que comience a operar.

Multicaja sigue creciendo en los almacenes de barrio, restaurantes y en e-commerce. Hoy cuenta con cerca de 45.000 puntos en el comercio establecido a nivel nacional. Actualmente,

La urgencia de Transbank

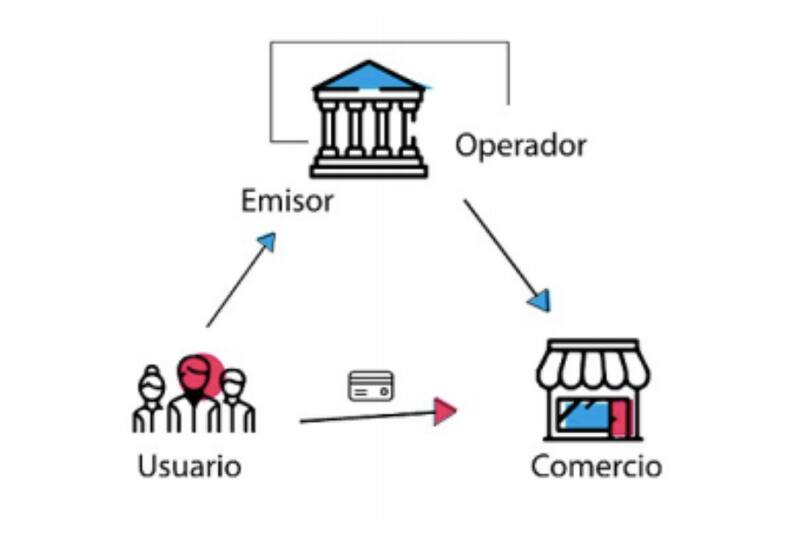

Transbank durante 30 años era un mandatario de los emisores (bancos, instituciones financieras y otros emisores de tarjetas). Su esquema tarifario estuvo definido por el TDLC desde 2006, sobre la base de un modelo de tres partes en las que este operador cuasi monopólico ha interactuado con los usuarios y el comercio.

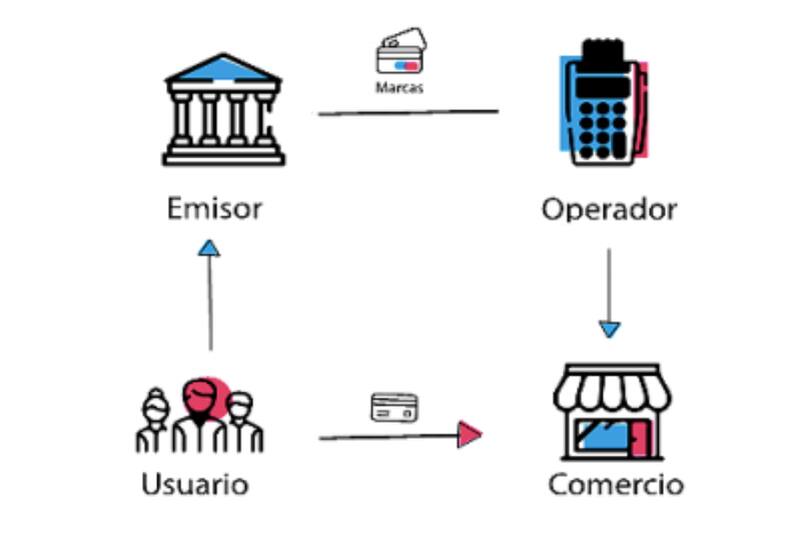

A partir de abril del año pasado, Transbank pasó a relacionarse con las marcas de las tarjetas directamente, abriéndose el mercado. En paralelo, presentó una consulta al TDLC on el fin de que se apruebe su modelo tarifario para los comercios y Proveedores de Servicios de Pago en un Modelo de Cuatro Partes, esquema contemplado en un acuerdo extrajudicial suscrito entre la empresa y la Fiscalía Nacional Económica. El problema -según ha manifestado la empresa- es que este proceso podría tomar más tiempo de definición y posteriormente pasar a la Corte Suprema.

En medio de este escenario, el gerente general de Transbank, Patricio Santelices, sostuvo en el Congreso el 9 de marzo que “necesitamos que se defina rápidamente este modelo tarifario en las tasas de intercambio, porque necesitamos que lo antes posible se pueda definir el funcionario de este ecosistema de pagos, para que este modelo de cuatro partes cumpla la promesa de ser más competitivo”. Hoy la compañía opera con unas tarifas transitorias que no puede cambiar y, por lo tanto, mantiene cautiva a una parte del mercado, hasta que no se definan estas tasas de intercambio.

El mismo día en que el ejecutivo realizó su presentación a la Comisión de Economía, sólo horas antes sostuvo una reunión de videoconferencia con el coordinador del Mercado de Capitales de Hacienda, Francisco Larraín. En la cita abordaron la tramitación de las causas sobre medios de pago y Transbank que se tramitan en el TDLC.

Otra de las preocupaciones de Transbank radica en cómo abordar el periodo intermedio entre hoy y la dictaminación de las nuevas tasas que tomaría al menos 15 meses, según el proyecto original. “Nos preocupa muchísimo, porque durante todo ese periodo estamos absorbiendo las pérdidas de la diferencia entre las tasas que existen hoy y las que se han aplicado al comercio”, dijo Santelices. Por lo mismo, le pidió al parlamento y al gobierno poder acelerar este periodo transitorio en el que estará el mercado hasta que se definan las primeras tasas de la comisión.

En la vereda de los promotores activos de la regulación de las tasas de intercambio se encuentra la Asociación de Fintechs de Chile (FinteChile), en la cual participan tanto empresas procesadoras de servicios de pago (PSP), como emisores no bancarios de tarjetas de prepago, y que ha manifestado en diversas instancias la necesidad de establecer tasas equilibradas entre el menor costo posible para los actores del mercado y los comercios, y la viabilidad de los emisores no relacionados con los bancos, facilitando con ello el desarrollo de la economía digital y la digitalización del dinero.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

2.

3.

4.

5.

6.