Por Maximiliano Villena

Por Maximiliano VillenaBank of America: inversionistas aumenta perspectivas de crecimiento para China tras medidas de estímulos

En la encuesta mensual de octubre realizada por el banco de inversión a los mayores gestores del mundo, las preocupaciones de los inversionistas por la recesión en EEUU se redujeron al 19%, frente al 40% de septiembre.

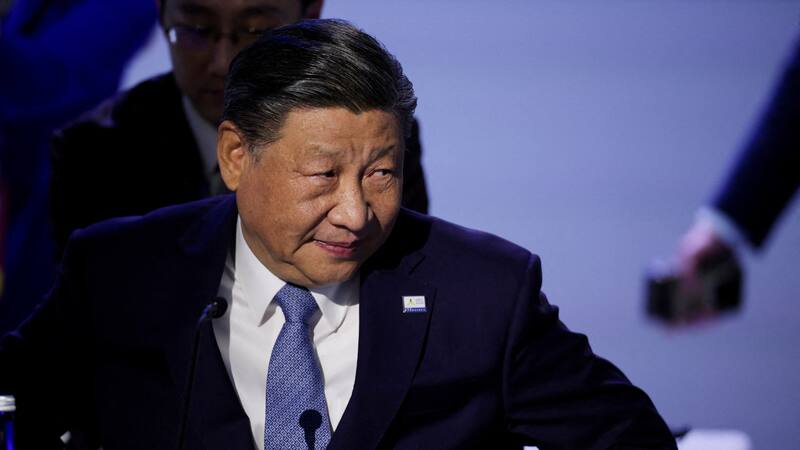

Mayores expectativas de crecimiento para China tras el anuncio de medidas de estímulos, y un 76% de probabilidades de un aterrizaje suave de la economía americana, son algunas de las principales conclusiones de la BofA Global Fund Manager Survey de octubre, encuesta que se realizó a los mayores gestores de fondos del mundo.

El informe, indica que el anuncio de estímulo de China llevó a que los inversionistas aumentaran sus perspectivas de crecimiento de dicho país al 48%, esperando una economía más fuerte. La cifra corresponde a su nivel más optimista desde abril de 2023.

Ante la consulta por “el mayor ganador” de los anuncios de estímulo de China, los inversionistas señalaron las acciones de mercados emergentes (47%) y las materias primas (41%) son los activos con mayor ventaja. Respecto a los “mayores perdedores”, los encuestados señalaron que corresponden a los bonos gubernamentales (41%) y las acciones japonesas (33%).

Por otra parte, las expectativas de crecimiento global aumentaron de -47% a -10%, siendo el quinto salto más grande desde 1994, debido al recorte de 50 puntos básicos de la Fed y el estímulo de China (equivalente al 3% del PIB).

En cuanto a los aterrizajes, la probabilidad para los inversionistas de un “aterrizaje suave” de la economía americana es del 76%, mientras que el “no aterrizaje” es ahora el principal escenario alternativo con un 14%, seguido por el “aterrizaje duro” con un 8%.

A la vez, el 85% de los inversionistas espera que las curvas de rendimiento se empinen en 2025, cerca del récord del 90% alcanzado en la encuesta de septiembre.

Inversión en acciones

Respecto de sus carteras, en octubre los inversionistas aumentaron su asignación de acciones en la mayor cantidad desde junio de 2020.

Así, el 31% de los encuestados tienen una sobreponderación en acciones, frente al 11% del mes pasado. Respecto a las asignaciones de bonos, el 18% tiene una infraponderación en bonos gubernamentales y el 32% tiene una sobreponderación en bonos corporativos.

En cuanto a los riesgos de cola, el 33% de los inversionistas considera que el conflicto geopolítico es el mayor “riesgo de cola”, frente al 19% de hace un mes. Por otra parte, las preocupaciones por la aceleración de la inflación siguieron aumentando, del 18% al 26%. En cambio, las preocupaciones por la recesión en EE. UU. se redujeron al 19%, frente al 40%, que era el principal riesgo en septiembre.

“Las 7 Magníficas” sigue ocupando el primer puesto de las operaciones más concurridas por décimo noveno mes consecutivo, con un 43% (por debajo del máximo del 71% de julio de 2024). En segundo lugar quedaron las posiciones largas en oro (17%), seguido por “posiciones largas en acciones chinas” (14%).

Consultados por el impacto de una “victoria arrasadora” en las elecciones estadounidenses, es decir, que el mismo partido gane la Casa Blanca y el Congreso, el 47% considera que el resultado será negativo para el S&P 500, mientras que el 28% lo considera positivo para las acciones. Por otra parte, el 66% cree que un resultado “arrasador” se traduciría en mayores rendimientos de los bonos, mientras que sólo el 12% espera rendimientos de los bonos más bajos.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

3.

4.

¿Vas a seguir leyendo a medias?

Todo el contenido, sin restriccionesNUEVO PLAN DIGITAL $1.990/mes SUSCRÍBETE