Por Carlos Alonso

Por Carlos AlonsoOperación Renta 2024: tributaristas explican los cambios y entregan recomendaciones a los contribuyentes

Entre otras cosas, se modifica desde UF 12.000 a UF 4.000 el mínimo de ingresos que obliga a las organizaciones sin fines de lucro a entregar al SII la información y al pago efectivo de la pensión de alimentos, a través de una serie de cambios en las declaraciones juradas de los contribuyentes. Los especialistas aconsejan hacer la declaración entre la tercera y cuarta semana de abril.

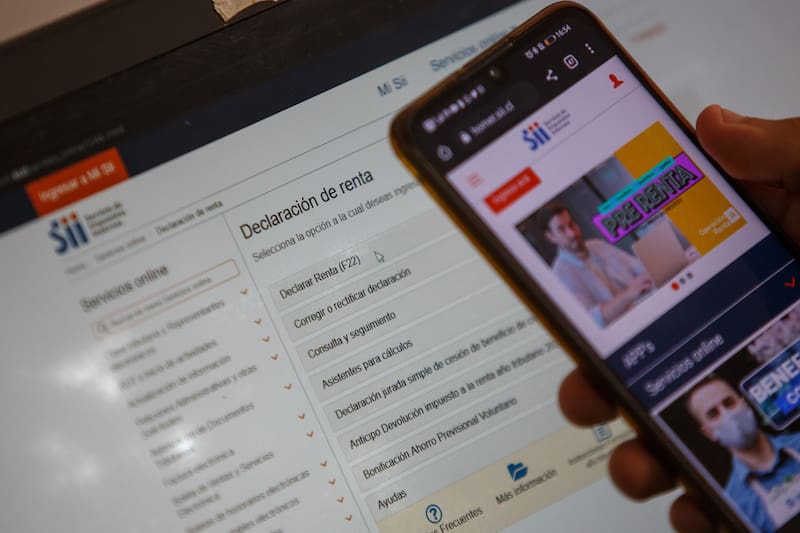

El Servicio de Impuestos Internos (SII) inició un nuevo proceso de presentación de Declaraciones Juradas (DDJJs) de Renta de cara al proceso de Operación Renta 2024. Esto le permite al SII obtener la información necesaria para elaborar la propuesta de Declaración del Impuesto a la Renta que ofrece a cada uno de los contribuyentes a partir de abril.

Ese año el SII incorporó varios cambios, como por ejemplo que se modifica desde UF 12.000 a UF 4.000 el mínimo de ingresos que obliga a las organizaciones sin fines de lucro a entregar al SII la información relativa a una serie de partidas, como sus ingresos, gastos y otros antecedentes, a través de la DJ 1945. Esto significa que se amplía el universo de organizaciones sin fines de lucro obligadas a presentar esta DJ. También deberán presentarla todas las OSFL que reciban donaciones del exterior, superiores a los 10 mil dólares.

Gonzalo Ferraz de Andrade, abogado especialista en el área tributaria de Arteaga Gorziglia, explica que “este cambio apunta principalmente a exigir un mayor grado de transparencia a las organizaciones sin fines de lucro, a efectos de tener un mayor control a nivel de su cumplimiento tributario y el destino de los fondos que manejas”.

Según el especialista, “la razón de estos cambios es bastante clara: la última coyuntura relacionada a casos de presunto fraude y mal uso de recursos públicos, lo que nos obliga como sociedad a subir los estándares de cumplimiento y transparencia de este tipo de entidades”.

Christian Delcorto, socio Consultoría y Cumplimiento Tributario de CCL Auditores Consultores, apunta que las modificaciones son, “básicamente, porque el SII quiere saber quién está atrás de las fundaciones, producto de los escándalos del año pasado”.

Claudio Bustos, abogado tributarista y socio de Bustos Tax & Legal, acota que “me parece positivo, ya que apunta a una mayor fiscalización y control de las personas jurídicas sin fines de lucro. Es importante que se fortalezca la fiscalización a este tipo de contribuyentes, a efectos de evitar que sean mal utilizados con fines evasivos. Esto es especialmente relevante, a la luz de los acontecimientos del último tiempo, en que hemos sido testigos del mal uso de fundaciones con fines distintos a los que corresponden según su naturaleza”.

Otro cambio tiene que ver con el pago efectivo de la pensión de alimentos, a través de una serie de modificaciones en las declaraciones juradas de los contribuyentes. “Se debe incorporar el “RUT del Partícipe o Aportante”, aclarando que siempre debe Identificarse el RUT del cotizante o ahorrante, no obstante que el dinero sea percibido por la o él demandante de pensión. Esto, con objeto de entregar más formación de los fondos y movimientos de los deudores de pensiones de alimentos y facilitar su cobro”, precisa Ferraz de Andrade.

DelCorto añade que “en cuanto a la responsabilidad parental, dado que los organismos y empresas deberán servir o pagar las pensiones de alimentos impagas es un buen cambio, ya que se amplía el universo de retenedores en pos de ayudar y asistir a los menores de edad que tengan impagas sus pensiones. Esa es la razón por la cual se modificó una serie de declaraciones juradas para incluir estos nuevos beneficiarios”.

Natalia Núñez, Directora del Área Legal y Tributaria de PwC Chile, comenta que “una de las innovaciones es que el SII puede informar al Tribunal de Familia inversiones y activos que pueden ser relevantes para el cobro de estas deudas. Por otro lado, la retención de eventuales retenciones de impuestos que puede realizar Tesorería ayuda, pero sin duda la alternativa más efectiva hasta ahora ha sido el cobro en los fondos de los alimentantes en las AFP”.

Otra modificación se refiere a los bienes raíces arrendados. El objetivo de este cambio es actualizar las obligaciones de información relativas al arriendo de bienes raíces agrícolas y no agrícolas, ampliando las operaciones que comprende, sin incorporar montos de avalúo fiscal para la información, lo que permitirá obtener mayores antecedentes para el control del impuesto a la renta por los arrendamientos.

En este caso, DelCorto asegura que, en particular este año, “el SII eliminó el requisito de $40 millones de avalúo fiscal que existía para que los arrendatarios e intermediarios que participan en la cadena de arrendamiento de un bien raíz presentaran la DDJJ 1835, por lo que se espera que el SII incremente la información sobre rentas de arrendamiento este año tributario”.

En esa línea, manifiesta que “las personas naturales deben revisar si mantienen el beneficio de considerar como ingreso no renta las rentas de arrendamiento por los dos primeros bienes raíces que cumplan con los requisitos del DFL2, por lo tanto, estos arriendos no deben declararse en el F22 anual, por lo que se invita a revisar la situación particular de cada caso”.

Recomendaciones

DelCorto recomienda que los contribuyentes declaren entre la tercera y cuarta semana de abril, aunque se postergue la percepción de la devolución, esto porque “es común que las empresas rectifiquen sus DJJ y por tanto varíe la información que considera el SII sobre la persona, lo que puede generar posteriores inconsistencias que conllevan la aplicación de reajustes, multas e intereses cuando la persona natural recibe una devolución mayor a la que le corresponde, debido a que se modificó la información de los agentes retenedores”.

Bustos destaca los avances del SII en su plataforma “para que los contadores y asesores tributarios puedan acceder de mejor forma a la información de las Declaraciones Juradas de sus clientes. Es un avance positivo”.

Por su parte, Núñez dice que se debe recordar que por una modificación anterior, “este año 2024 es el último año en que los contribuyentes podrán pedir en devolución los pagos provisionales por utilidades absorbidas con un límite de 50%”. Adicionalmente, menciona que “el crédito por activo fijo que beneficia con un 4% y un 6% -dependiendo del tamaño de las empresas- queda limitado sólo a empresas de mediano y menor tamaño este año, ya que el beneficio se eliminó para empresas grandes con la Ley 21.420″.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

3.

¿Vas a seguir leyendo a medias?

Todo el contenido, sin restriccionesNUEVO PLAN DIGITAL $1.990/mes SUSCRÍBETE