El fallido Proyecto Sanhattan de Senerman

A comienzos del año pasado, Sencorp, empresa hoy en reorganización por insolvencia, contrató a siete asesores para emitir bonos en Nueva York por US$ 300 millones que sumaría en 2021. En 133 páginas explicó cifras y sus ambiciosos planes: duplicar su cartera de proyectos y lograr ingresos superiores a los US$ 6.000 millones.

Eran siete asesores, un nuevo mercado y US$ 300 millones en análisis. ‘Sanhattan Project’ fue el nombre que la familia Senerman escogió para un ambicioso proyecto. Lo empezó a delinear a comienzos de 2021. Contaba con Monvalley Capital como asesor financiero. Estaba Bofa y Scotiabank como coordinadores globales. Carey como estudio de abogados desde Chile y White & Case en Estados Unidos. Además del apoyo de los estudios Simpson Tacher y Philippi Prietocarrizosa Ferrero DU & Uría. Deloitte aparecía como auditora. Un amplio staff para preparar la emisión de bonos en Nueva York. Un año después, dos de las sociedades del grupo -Sencorp e Inversiones y Rentas Sendero SpA- pedirían su reorganización judicial por deudas por más de $227 mil millones.

White & Case -uno de los estudios de abogados más grandes del mundo- es parte de ese proceso. Asesorada por abogados del estudio Guerrero Olivos, pide el pago de $ 469 millones, en base a una factura de diciembre de 2021, la que habría sido emitida por “los servicios legales prestados por White & Case a Sencorp, en relación a una asesoría para la emisión de bonos regidos bajo ley de Nueva York, entre febrero y noviembre de 2021″, señalaron al tribunal. White & Case detalló todo lo que se había avanzado en el llamado Proyecto Sanhattan. Ante una impugnación inicial de la deuda por parte del veedor de la causa Patricio Jamarne -que luego desechó-, el bufete neoyorkino acompañó los prospectos preliminares para concretar esa emisión. El último tenía fecha de septiembre de 2021.

En 133 páginas -donde varias de las cifras están borradas-, se destaca que la emisión se haría vía Inversiones y Rentas Sendero SpA, y Sencorp SpA sería el garante. En total serían US$ 300 millones durante 2021 en Estados Unidos. El destino de los fondos sería refinanciar deuda existente, la inversión en nuevos inmuebles y proyectos. Los intereses aparecían borrados, pero sí existía una opción de recompra del total del bonos, o se establecía que, de ocurrir un cambio de control, se podría exigir a Sencorp la recompra de algunos o todos los bonos al 101% de su monto principal, más los intereses devengados y no pagados, si los hubiera.

“Instamos a los posibles inversores a considerar cuidadosamente la información establecida en ‘factores de riesgo’ para una discusión de los riesgos e incertidumbres relacionados con nosotros, nuestras subsidiarias y nuestro negocio”, indicaban. El documento contenía casi 30 páginas de riesgos.

Los ambicioso planes que se truncaron

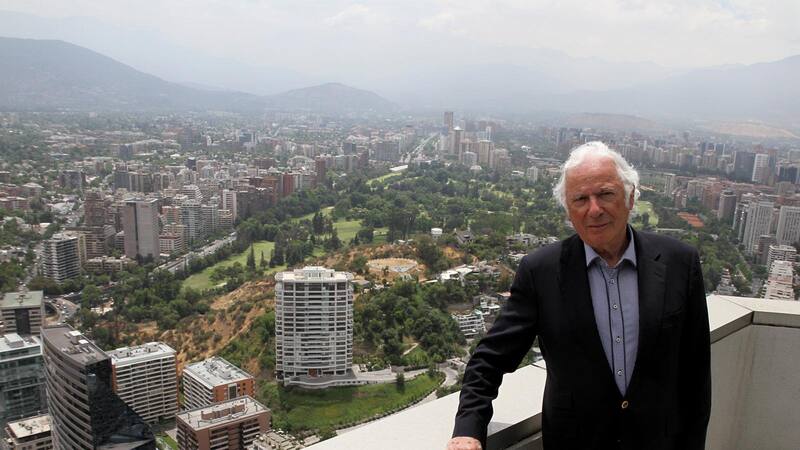

“Somos una de las principales compañías de bienes raíces en América Latina, dedicada a una amplia gama de actividades de adquisición, desarrollo y comercialización de bienes raíces a través de nuestras compañías operativas, Sendero y Sencorp”, describía la empresa presidida y controlada por Ricardo Senerman, hijo del fundador, Abraham Senerman. La firma sumaba 3,5 millones de metros cuadrados construidos. “Una sólida posición financiera (...), más de US$ 1.250 millones de ingresos durante los últimos 10 años”. Su utilidad neta había sido de $ 14.327 millones el 2019 y de $ 6.188 millones en 2020; mientras que su caja había saltado de $ 3.410 millones a más de $ 7.600 millones. El margen bruto había aumentado un 8%; mientras que su deuda financiera bordeaba los $ 140.470 millones, un 61% del monto que dos años después los llevaría a reorganizase.

En el prospecto revelaban, de hecho, que en 2018 y 2019, firmaron acuerdos con socios estratégicos para construir nuevos proyectos que se esperaba generarán US$ 2.100 millones en 5 años. Entre ellos destacaban como socios financieros MetLife Investment Management, Sura Asset Management e Inversiones Muni S.A., vinculada al grupo Santa Cruz.

Detallaban su modelo de negocios. Las iniciativas se levantan en joint venture con otros actores. Sencorp aporta entre el 10% y el 40% del capital. “Esto permite un desapalancamiento significativo de la empresa a medida que crecemos trabajando junto con socios estratégicos”, sostenían. Los ingresos por comercialización de proyectos se contabilizarían en las empresas conjuntas. Y gradualmente solo sumarían las tarifas de servicio y las ganancias proporcionales de su participación en el capital.

La estructura de asociación -decía el grupo- le proporcionaría capital para aumentar el número de proyectos inmobiliarios en desarrollo y expandir su negocio a un ritmo más rápido y aumentar la rentabilidad a través de la gestión. Además de los dividendos relacionados con su participación directa en las empresas conjuntas, Sencorp recibía honorarios por todos los servicios prestados a la sociedad, incluida una tarifa de promoción adicional basada en la tasa interna de rendimiento (TIR) alcanzada de cada proyecto.

El grupo sostenía que entre 2010 y 2020 en TIR promedio de sus proyectos era de 22% y su política era que el porcentaje mínimo esperado era del 15%.

Y las inversiones no se agotaban ahí. Comunicaban tener propiedades de oficinas por 42.796 metros cuadrados con un valor de mercado de US$ 181 millones. Y los ingresos por alquiler habían alcanzado a US$ 10,7 millones en 2020. Entre sus arrendatarios nombraban a Engie, Santander, Scotiabank, Sacyr y BancoEstado. Un 75% de sus arriendos eran por más de cinco años. Sencorp tenía 198.017 metros cuadrados en tierras valorados en US$ 114 millones. El paño más grande: 144.000 m2 en el área industrial Lo Aguirre en Pudahuel y el más valioso: 25.678 m2 en Vitacura por US$ 86 millones.

“Sencorp analiza regularmente las oportunidades de desarrollo de tierras y actualmente se enfoca en posibles acuerdos en las áreas metropolitanas de Santiago, Valparaíso, Chile, Phoenix, Arizona y el sur de la Florida”, decían. “Sencorp ha desarrollado una plataforma de desarrollo inmobiliario con un historial probado y un modelo operativo eficiente que le permite crecer y beneficiarse de ganancias de escala”, agregaban.

De hecho, su plan era ambicioso. Generar retornos (SPV) por US$ 6.600 millones en los próximos 10 años vía los joint venture. Incluían 59 proyectos que se desarrollarían a través de empresas conjuntas -hasta 2021 mantenían 12 obras en construcción-, siete de los cuales estaban avanzando y otros cuatro en negociación. En total, 38 de los proyectos previstos estarían en Chile, específicamente en Santiago, Valparaíso y Viña del Mar, y 21 en Estados Unidos.

“Nuestras declaraciones prospectivas pueden verse influenciadas por factores, incluidos, entre otros, los siguientes...”, se lee en el prospecto. Y el primero: el Covid-19. Y tras una extensa lista de riesgos, decían: “Debido a estas incertidumbres, los inversores potenciales no deben confiar en estas declaraciones prospectivas. No asumimos ninguna obligación de actualizar ninguna declaración prospectiva, ya sea como resultado de nueva información, eventos futuros o de otro tipo”. Finalmente, la operación no se concretó. Hoy, la empresa está concentrada en delinear qué le ofrecerá a sus acreedores en diciembre para poder cumplir todo o parte de lo presentado en Sanhattan.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

2.

3.

4.

5.

6.