Por Carla Cabello

Por Carla CabelloImpulsadas por la pandemia: ventas de la industria del cuidado del hogar anotan su mayor alza de al menos 5 años

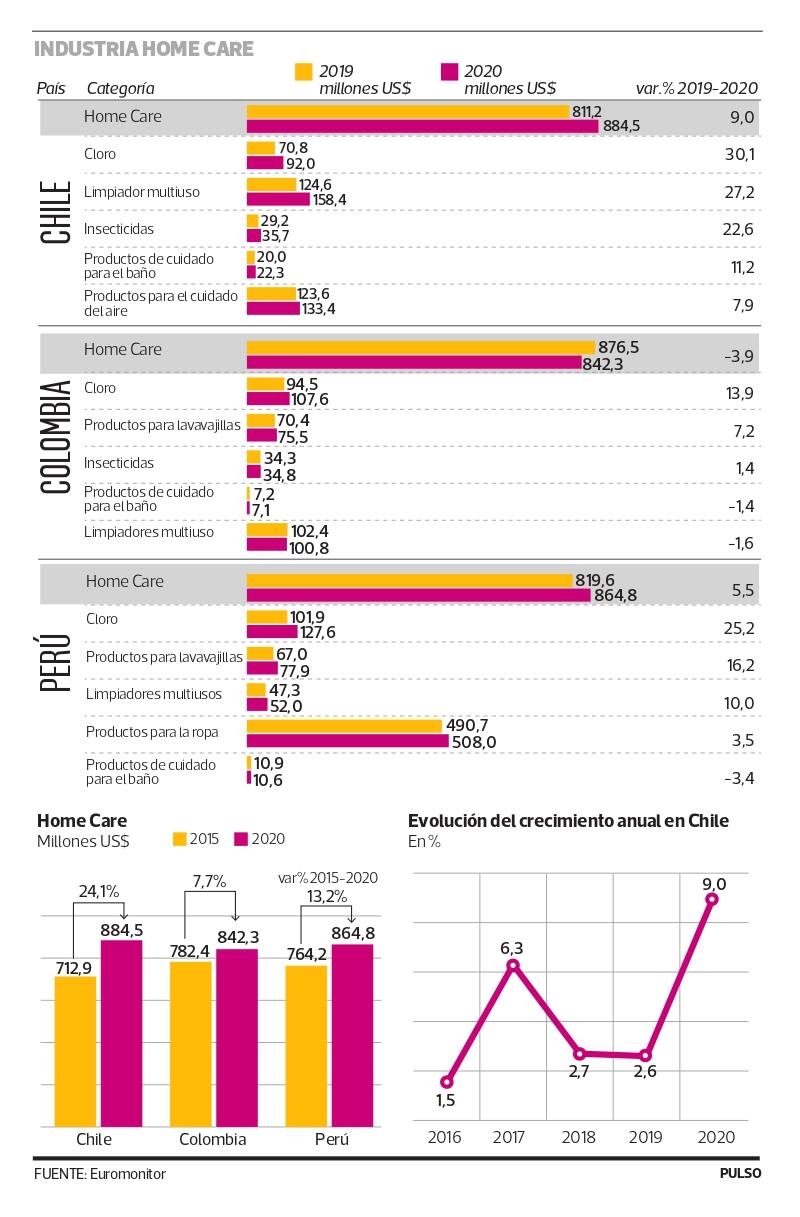

De acuerdo a estimaciones de Euromonitor, las ventas de la industria home care durante el año pasado totalizaron US$884,5 millones. Esto se traduce en un alza de 9% respecto a 2019.

En medio de la pandemia, la industria home care, o de del cuidado del hogar, en Chile registró su mayor crecimiento en al menos los últimos cinco años.

Según datos de Euromonitor International, las ventas de la industria de cuidado para el hogar aumentaron en el país un 24,1% en cinco años. Si en 2015 totalizaron US$719,9 millones, en 2020 la cifra se elevó a US$884,5 millones. Este crecimiento es mayor al que experimentaron las ventas en Colombia y Perú durante el mismo periodo, de 7,7% y 13,2%, respectivamente.

El 2020 dejó cifras positivas para el mercado. De acuerdo a cifras de Euromonitor, las ventas de la industria del cuidado del hogar durante el año pasado crecieron 9% en relación a 2019.

“Los factores preponderantes del crecimiento de la industria de home care en Chile son el confinamiento y el aumento en los hábitos de limpieza del consumidor. Con el traslado de las rutinas diarias hacia el hogar, actividades como lavar la loza o limpiar cada ambiente de la residencia se hicieron más frecuentes. Las personas tuvieron más tiempo para poder enfocarse en aseos más profundos, en rincones y espacios que antes no tenían tanta atención. El aspecto sanitario de la pandemia también hizo que los consumidores limpiaran con mayor frecuencia las superficies para fines de higienización”, comenta Felipe Carreirao, analista en Euromonitor International.

Para los próximos años el analista estima que hay espacio para que la industria de cuidado para el hogar continúe creciendo. “Más allá de los posibles rebrotes y restricciones dinámicas, que podrán extenderse durante el 2021 podrían dar seguimiento a este aumento extraordinario en las ventas del mercado. Se espera que exista un efecto residual en el hábito de los consumidores”, señala Carreirao.

“Para un mercado donde muchos de sus segmentos ya habían alcanzado la madurez, el incremento en la dinámica competitiva con el lanzamiento de nuevos productos y la ascensión de las marcas propias de los supermercados, deja espacio para el crecimiento, donde la relación costo-beneficio de los productos será clave para el éxito de las marcas”, añade.

Las cifras muestran que en Perú, las ventas crecieron 5,5% a US$864,8 millones en 2020, mientras que en Colombia, éstas bajaron 3,9% a US$842,3 millones.

Jorge Araya, analista senior en Euromonitor International, sostiene “en muchos casos, las reducciones en valor observadas en ciertas categorías y en ciertos mercados, responden a la caída de precios de algunos limpiadores, especialmente aquellos que entran en la macro categoría surface care (limpiadores multipropósitos)”.

Por otra parte, explica que “además, debido a la fuerza que tomó el cloro como producto sustituto durante el 2020. El precio y versatilidad de este tradicional limpiador, incrementó las ventas de este producto asociado con limpieza y desinfección a bajo costo, restando, en cierta medida, la relevancia de limpiadores multipropósitos sin propiedades de desinfección en Centroamérica”.

Por categorías. Entre las categorías del segmento home care, destaca el crecimiento que experimentaron en Chile algunos productos como el cloro, cuyas ventas crecieron 30,1% durante el año pasado en relación a 2019, totalizando US$92 millones. Más atrás, se ubicaron los limpiadores multipropósito, con un alza de 27,2%, con ventas totales por US$158,4 millones.

“En tiempos previos a la pandemia, el consumidor latinoamericano de productos de limpieza del hogar se estaba abriendo a soluciones más específicas y menos tradicionales. El aumento en el ingreso promedio de los hogares en ciertos mercados claves de la región permitió que la canasta básica de limpieza se diversificara, aumentando los productos con un precio más alto, con valor agregado y para áreas específicas de limpieza. Por ejemplo, limpiadores específicos para superficies en el baño, para el WC, para la cocina o el horno”, comenta Araya.

“Además, el desarrollo del canal moderno, es decir, supermercados, hipermercados, tiendas de conveniencia y de descuentos, impulsaron también el desarrollo de marcas propias, con precios muy competitivos y con una gama de productos cada vez más amplia. Esta tendencia es muy fuerte en Chile, por la red de supermercados a lo largo del país y con marcas propias reconocidas; y también en Colombia, producto de la relevancia de los hard discounters en este país”, añade.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

4.