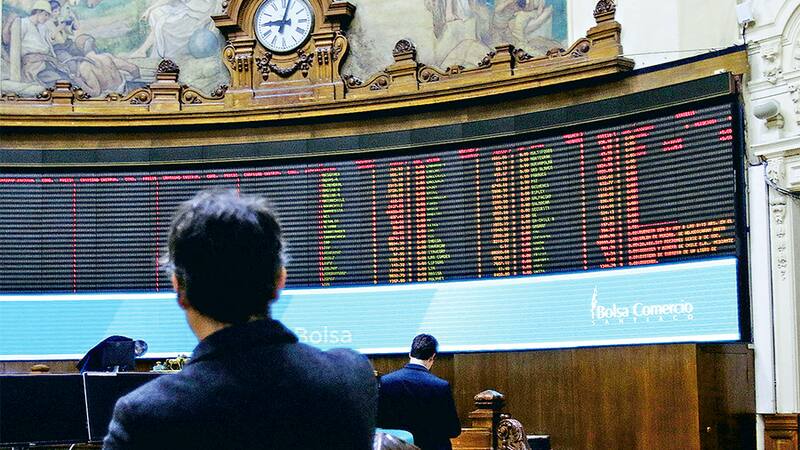

Los robots se toman la bolsa local

Consultoras internacionales estiman que el 54% del volumen diario en EEUU está explicado por algoritmos. Y expertos de JP Morgan han advertido respecto a que los robots podrían profundizar caídas en la bolsa. El flash crash bursátil de febrero pasado fue un ejemplo de ello. Mientras tanto, la tendencia de las máquinas va en alza en el mercado chileno.

La dirección que le habían entregado lo conduciría hacia New Jersey, a una hora y media de Manhattan. El empresario, que venía en representación de sus socios, pensó que el taxi se había equivocado, pues el número que había anotado daba con un conjunto de galpones al lado del puerto.

Venía buscando un lugar para alojar sus servidores y depositar ahí el robot que había desarrollado y financiado este grupo de chilenos. Contaba con un capital de US$1 millón y pensaban apalancarse por 5 veces o más, dado que su algoritmo tenía programada esa opción.

La apuesta era en la bolsa de Chicago, y el lugar en el que instaló su servidor también mantenía las máquinas de otros bancos y corredoras de bolsa internacionales.

Esto ocurrió hace 10 años, y en ese entonces la máquina transaba alrededor de US$100 millones. El robot compraba y vendía con diferencias de microsegundos, y los chilenos se sorprendían que con su algoritmo movieran más que el mercado chileno en esa época.

Pero algo salió mal. El robot tenía un bache en la programación, transó más allá de lo que debía y en el sentido opuesto al que hubiese correspondido, no respetó el stop-loss, y los empresarios, que pidieron no revelar sus nombres, terminaron perdiendo varios millones en una jornada.

En los últimos meses las voces respecto a los riesgos asociados a los robots han aumentado. El flash crash, o caída súbita del mercado de EEUU en febrero pasado ha sido motivo de debate, mientras que en Chile las operaciones realizadas a través de algoritmos va en aumento.

Algo de eso se ha sentido en el mercado local en los rebalanceos de índices accionarios durante el año pasado, cuando han fallado los motores de transacciones producto de órdenes masivas. Al menos eso aseguran desde algunas intermediarias locales.

El crash de febrero

Según el Financial Times, el 5 de febrero de desplome bursátil el volumen de operaciones fue el segundo más alto de la década. Las posiciones bajistas habían comenzado días antes dadas las crecientes expectativas de una corrección: las acciones globales se veían sobrevaloradas, la mayor inflación impulsaba el rendimiento de los bonos, y el riesgo político crecía de la mano de la investigación del FBI sobre el presidente Trump.

Sin embargo, el real problema provino de las ventas masivas realizadas por los algoritmos. El Dow Jones perdió 800 puntos en 10 minutos, y si bien logró revertir parte del desplome, la jornada cerró con una caída de 4,6%, la mayor desde 2011.

Los robots están programados para realizar compras o ventas de activos en microsegundos, aprovechando así pequeñas volatilidades y asimetrías en los mercados. Ello lo hacen más rápido de lo que puede digitar un operador, lo que permite que mientras alguien entrega una orden de compra, el robot ya adquirió esas acciones y se las está vendiendo a un precio mayor.

La caída del 5 de febrero al parecer activó en los algoritmos las órdenes de venta automáticas, o stop-loss, para evitar así pérdidas mayores. Pero eso sólo profundizó la merma en la bolsa.

Hugo Rubio, presidente de BTG Pactual Corredores de Bolsa, explica que en Chile un flash crash como el de principios de año en EEUU "es teóricamente posible, pero los corredores ponemos salvaguardas a las variaciones de precios para evitar que a los clientes los golpee mucho, y el sistema arroja alertas, o no los deja operar".

En un informe de principios de año, la consultora internacional TABB Group estimó que las transacciones de alta velocidad -que son realizadas por estas máquinas- representan el 54% del volumen diario de la bolsa de EEUU.

Los 10 minutos

En Chile no existen cifras al respecto, pero algunos actores consultados indican que en ciertos días las operaciones realizadas por robots podrían representar más de la mitad de los negocios. Y la mejor forma de verlo son los últimos 10 minutos de operaciones en la bolsa.

El pasado de 21 de septiembre se produjo el rebalanceo del nuevo Ipsa, lo que disparó las operaciones en la Bolsa de Santiago a US$360 millones, todo un récord para un mercado que por día promedia US$150 millones. Sin embargo, un 54% se realizó justamente en esos 10 últimos minutos.

Estimaciones indican que ese debería ser el nivel de operaciones que realizan los robots en el mercado local. De hecho, varias corredoras ya están operando de esa manera.

La respuesta a esos movimientos está en los fondos internacionales, vehículos que buscan comprar al precio de cierre, pues ese valor es el referente contra el cual son medidas sus ejecuciones.

En Chile ese precio se calcula como el promedio de los últimos 10 minutos de negociaciones, lo que lleva a las intermediarias a ingresar las órdenes de compra o venta a un algoritmo que ejecuta distintas transacciones durante ese período de tiempo, justamente buscando alcanzar el precio que al término de la jornada registrará la acción.

Ello explica, que en un mercado donde los actores internacionales cada vez pesan más, en el último lapso de la sesión se ejecuten parte importante de las órdenes del día.

Por ello es que la Bolsa de Santiago está en proceso de implementar el remate al precio de cierre, lo que podría evitar presionar los precios y volúmenes en esa última parte.

Consultada respecto de eventuales riesgos asociados a las transacciones de alta velocidad, la Bolsa de Santiago señaló que sus sistemas están preparados "para recibir altos volúmenes de órdenes por segundo (+ de 3.000 órdenes por segundo)".

En un informe de septiembre, el "mitad-hombre mitad-dios", o "Gandalf", como conocen en Wall Street a Marko Kolanovic, jefe de estrategia cuantitativa y derivados de JP Morgan, escribió que las estrategias pasivas generadas por algoritmos podrían profundizar las correcciones en los precios, pues cuando se generen turbulencias, los programas informáticos a cargo de las decisiones bursátiles saldrán a vender, provocando un colapso.

COMENTARIOS

Para comentar este artículo debes ser suscriptor.

Lo Último

Lo más leído

1.

3.

4.

¿Vas a seguir leyendo a medias?

Todo el contenido, sin restriccionesNUEVO PLAN DIGITAL $1.990/mes SUSCRÍBETE