Sector financiero es el primer damnificado tras recorte en nota soberana

S&P Global Ratings rebajó ayer la calificación de BancoEstado y Banco de Chile y puso observación negativa a otras 10 entidades.

A menos de 24 horas de haber rebajado la calificación de Chile, la agencia S&P Global Ratings tomó medidas similares para las instituciones financieras locales, el primer efecto palpable de la menor nota soberana.

La firma recortó el rating del BancoEstado de 'AA-' a 'A+' y el de Banco de Chile de 'A+' a 'A'. La perspectiva sobre ambas entidades quedó en estable.

En el caso de BancoEstado, S&P señaló que "debido a nuestra expectativa de la probabilidad extremadamente alta del apoyo gubernamental, las notas de BancoEstado se moverán en conjunto con la del soberano, siempre y cuando el banco mantenga su perfil crediticio independiente por encima de 'bb-'". Respecto del Banco de Chile, la agencia sostuvo que la perspectiva estable se fundamenta en que "en los próximos 24 meses el banco mantendrá métricas adecuadas de capitalización y al mismo tiempo mantendrá su posición empresarial dominante".

Además, la clasificadora colocó en CreditWatch negativo a 10 compañías del sector: Banco Santander-Chile, Bci, Itau CorpBanca, Banco Bice, BBVA Chile, Banco Security, Coopeuch, Tanner Servicios Financieros, Larrain Vial Corredora de Bolsa y LQ Inversiones Financieras. Esto implica la posibilidad de un recorte de uno o dos escalones, lo que se resolvería en 90 días.

Adicionalmente, S&P afirmó la nota 'B-' y mantuvo la perspectiva negativa de Corp Group Banking.

La agencia explicó que los factores que llevaron a la rebaja de la nota de Chile -la erosión en el perfil macroeconómico y financiero- "podrían enfriar las condiciones económicas para las entidades financieras".

En este contexto, desde la SBIF comentaron que "tal como lo señala S&P, responde a la revisión de la clasificación de la deuda soberana del país. Lo anterior no afecta la situación de solvencia de los bancos, la que se mantiene en una posición sólida, líquida y estable".

A juicio de Alejandro Fernández, economista de Gemines, el débil panorama económico persistente "puede redundar en una baja en la calidad de las carteras de los bancos". En este sentido, el experto cree que "parece conveniente apurar la aprobación de las reformas a la ley de bancos y su implementación".

Previamente, S&P había comunicado que los ratings de Codelco ('A+', estable), Metro de Santiago ('A+', estable), Enap ('BBB-', estable) y Correos de Chile ('ClAA-', negativa) no se verían afectadas por el movimiento en la calificación soberana.

Reacción acotada

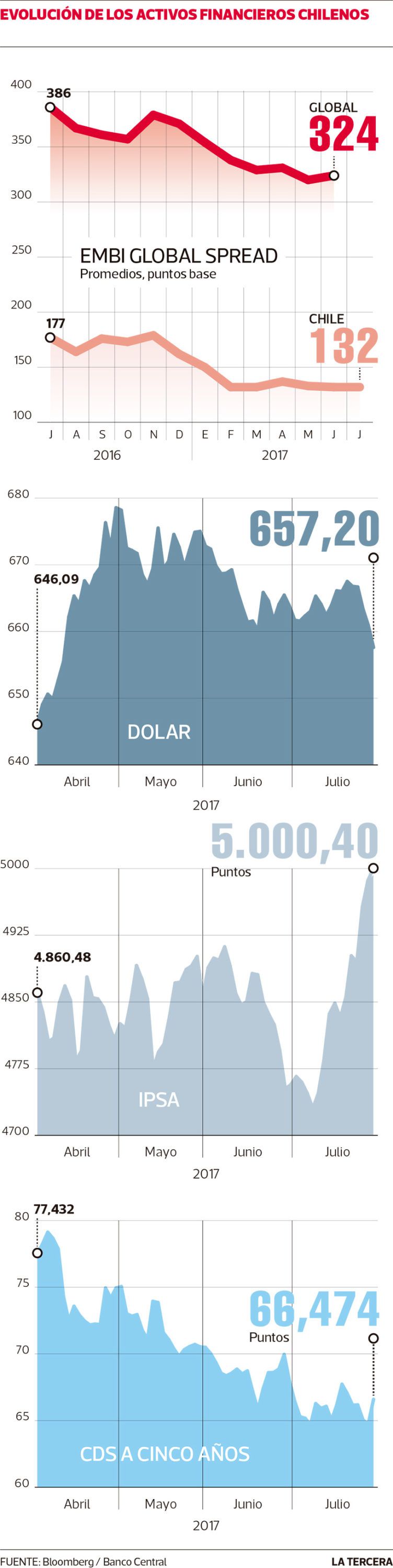

Los activos financieros chilenos reaccionaron de una manera acotada ante la acción de S&P de la deuda soberana del país. "La rebaja era esperada y estaba casi completamente incorporada" en los precios, afirmó Italo Lombardi, economista para América Latina de Crédit Agricole.

En el caso del tipo de cambio, el dólar bajó $ 3,21 hasta $ 657,20 -impulsado por una debilidad global de la divisa- lo que contrasta con la expectativa de un avance producto del recorte de la nota. Neil Shearing, economista jefe para mercados emergentes de Capital Economics, subrayó que "es destacable que el peso chileno en realidad se ha fortalecido en el último día".

Mientras, en el mercado accionario, el Ipsa subió 0,3% y cerró por encima de los 5 mil puntos por primera vez desde enero de 2011, impulsada por positivos resultados en los mercados globales.

"La expectativa ante un posible cambio político va a ser el principal driver de la bolsa durante este año, mucho más que el tema de la clasificación crediticia", manifestó Pamela Auszenker, subgerenta de Renta Variable y Estrategia de Bci Corredor de Bolsa.

En tanto, el seguro contra impago de Chile (CDS, su sigla en inglés) a cinco años se elevó 1,73 punto base hasta 66,474 unidades. El instrumento nacional fue el único de América Latina que anotó un incremento ayer. "El riesgo de que Chile en el futuro pueda hacer un default es mayor, aunque no es algo inminente, por supuesto", aseveró Arturo Alegría, director del área institucional de Vision.

Emisión de bonos

El próximo jueves el gobierno realizará una nueva emisión de deuda en el mercado local, alcanzando US$ 1.216 millones en BTU a 20 años. De acuerdo a Antonio Moncado, economista de BCI Estudios, "el incremento de los spread de deuda es un efecto que no debiera afectar mayormente, porque el proceso de deterioro de la posición crediticia era esperado, la baja misma debería tener un impacto acotado". Además, afirmó que "en lo que resta, la emisión local, que también tiene revisión en el notch (escalón), probablemente va a ser más acotada de lo que preveían en Hacienda".

A nivel corporativo, Antonio Acha, jefe de renta fija de Bice Inversiones, señala que la baja en la nota crediticia "impactará principalmente a aquellas empresas que deseen emitir en dólares en los próximos meses, lo cual no depende sólo de la nota de Chile , si lo también cómo están las tasas en los mercados internacionales".

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.