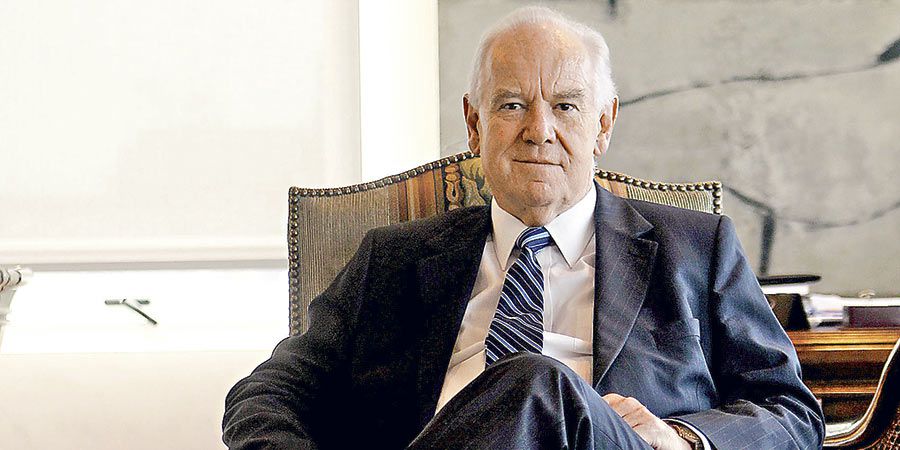

Segismundo Schulin-Zeuthen: "La banca está bien capitalizada y muy sólida"

Ni la morosidad, ni la desaceleración económica. Hoy en día, el principal problema del sector es la reforma a la ley, que no sólo implicará mayores exigencias de capital, advierte el presidente de la Asociación de Bancos.

"Yo habría esperado un deterioro mucho mayor. Hoy, en Chile, la cartera vencida es de las más bajas históricamente", reflexiona el presidente de la Asociación de Bancos e Instituciones Financieras (Abif), Segismundo Schulin-Zeuthen, mientras analiza la marcha del sector en un año de economía en baja, presupuestos austeros y un clima de negocios que él mismo define como "crispado".

En la sede de la entidad gremial, el ejecutivo que reemplazó a Jorge Awad dice que nunca en sus 40 años de trayectoria en la industria había visto este fenómeno. En 1976, el ingeniero comercial de la Universidad de Chile fue fichado por la hoy extinta Nacional Financiera, donde inició su carrera en la banca. Desde ahí y después en Banco Morgan, Banco de Chile, CorpBanca y BancoEstado ha visto el desarrollo del sector, sus altos y bajos, la quiebra del 82, las crisis mundiales y, sobre todo, los cambios tecnológicos.

Por eso, cuando habla con sorpresa de que la morosidad se mantiene acotada, las razones desconciertan: la gente está cuidando su acceso al crédito. Esa es su explicación. "En general, los chilenos han ido mejorando su comportamiento de pago, porque valoran mucho esta relación con sus bancos y prefieren cumplir sus compromisos, además de que la banca es muy profesional", sostiene.

La principal preocupación de la industria es hoy la nueva ley general. En mayo, el gobierno anunció la reforma a la ley que regula el sector, cuerpo que se ha mantenido incólume desde 1997 y cuya rigidez es considerada el cimiento sobre el que se erige la solidez de la banca local. Los cambios legales buscan adecuar la norma al nuevo entorno global, especialmente a las exigencias de Basilea III; mantener la figura de un superintendente de Bancos nombrado por el Presidente de la República, normar la protección legal para los funcionarios de la SBIF y definir cómo se debe actuar cuando un banco entra en problemas financieros.

El proyecto establece seis años para que la banca chilena adopte Basilea III, ¿no será demasiado?

Es claro que tenemos que transitar hacia Basilea III y que cada vez se requiere más y mejor capital para la banca, sin perjuicio de que hoy en día la banca está muy sólida. Pero Basilea III no implica sólo mayor capital y liquidez, hay que ir haciendo ajustes, transitar también hacia el llamado capital Tier 2; ver en qué plazo habrá que adecuarse, y no son elementos instantáneos, se necesita tiempo para irse ajustando.

En su último Informe de Estabilidad Financiera, el Banco Central advirtió que la capitalización de la banca había disminuido. En el mercado se dice que eso tiene más que ver con que BancoEstado no estaría bien capitalizado, ¿es eso efectivo?

La banca está bien capitalizada y muy sólida. En los últimos 10 años las colocaciones han aumentado 2,4 veces y el capital se ha incrementado en 2,5 veces, por consiguiente, ha podido ir adecuándose a las necesidades que implica el crecimiento. Además, la banca cuenta con una base de capital suficiente para enfrentar un escenario de riesgo severo. Chile se encuentra en una posición favorable al comparar internacionalmente el indicador de capitales sobre activos totales. En materia de capitalización, estamos por delante de países como Suiza, Japón, Alemania, Reino Unido y Canadá.

Respecto del BancoEstado, tiene que aumentar su capital. Sin embargo, el monto que necesite dependerá de definiciones aún pendientes, como ponderadores de riesgo de activos, tratamiento de activos intangibles e instrumentos de cuasicapital, etc. Por ejemplo, actualmente el ponderador de los créditos a pymes es de 100% y en Basilea el ponderador es de 75%.

Precisamente en materia de capital, ¿la banca está a la espera de mayores definiciones?

Respecto de capital, va a depender mucho, en definitiva, de varios componentes, como los ponderadores de riesgo que va a usar la SBIF. Hoy día, por ejemplo, la SBIF es mucho más estricta que Basilea. Además, para Basilea III se va a tener capital básico, que es el capital ordinario de los accionistas y, además, lo que se llama capital Tier1, que son instrumentos que pueden ser bonos que van a requerir una serie de definiciones, porque bajo ciertas circunstancias estos bonos podrían ser considerados capital. En qué mercados se pueden colocar y qué bancos van a poder colocarlos son definiciones que faltan, lo mismo con quienes podrán comprar instrumentos de este tipo y qué pasará en caso de insolvencia de un banco.

¿Por qué a la Abif sigue sin gustarle la figura del superintendente e insiste en un cuerpo colegiado como el Consejo del Banco Central ?

Porque los gobiernos corporativos en estas organizaciones eliminan las arbitrariedades y se despolitizan. Porque en decisiones tan importantes como definir si la deuda se transforma en patrimonio, por Dios qué importante es quién toma ese tipo de decisiones. La actual ley de bancos tiene 20 años y han pasado muchas cosas. El mercado financiero es distinto y nace una necesidad de que este tipo de decisiones sea colegiada.

Pero el proyecto da al Banco Central un rol importante a esta materia…

En algunas cosas, efectivamente, pero no es suficiente y son roles distintos. El Banco Central tiene un rol macroprudencial, mientras que la SBIF uno microprudencial. El BC en algunas cosas va a dar su opinión y esta opinión no siempre va ser vinculante, y tanto es así que en los países Ocde un 75% de la supervisión bancaria es colegiada y eso no es por casualidad.

El proyecto también establece que las normas serán debatidas largamente. ¿Eso no amortigua los riesgos?

La banca siempre va a ser regulada y de eso no cabe duda; por consiguiente, se requieren muy buenos reguladores y es por eso que la ley tiene que establecer la independencia política y económica de la SBIF además de la defensa legal de sus funcionarios para que en caso de que les corresponda administrar o intervenir un banco puedan actuar con libertad.

Pero en crisis como la de Banco Penta y Consorcio, la SBIF actuó con total libertad...

No es que estemos tratando de casos que hayan ocurrido en este último tiempo, pero hay que evitar que un funcionario de la SBIF se vea inhibido de actuar porque posteriormente alguien lo pueda demandar. Y, por lo mismo, la independencia económica de estos funcionarios es importante. ¿Usted sabía que solamente el 34% de los funcionarios de la SBIF son de planta? Con todo lo que se viene por normar, evaluar modelos, definir, se requiere la mejor gente y la banca no tiene ningún problema en seguir contribuyendo como lo ha hecho hasta ahora.

¿Con cuánto contribuye la industria?

El año pasado fueron US$ 72 millones.

Tiene algo que ver el temor por el frenesí reformista de este gobierno con la insistencia de ustedes a que la SBIF sea comandada por un consejo?

No. La SBIF siempre ha sido muy profesional, a pesar de sus restricciones.

¿Ve alguna posibilidad de que el gobierno se allane a adoptar la propuesta de la banca?

Yo espero, tengo la esperanza de que, en general, en todas estas instituciones podamos ir a gobiernos corporativos como el que se está viendo para la comisión de valores o el Sernac, donde el proyecto le entrega una multiplicidad de funciones al director. La tendencia debiera ser ir a gobiernos corporativos que políticamente vayan más allá del gobierno de turno y que tengan un sistema de nombramiento y remoción adecuado.

¿Por qué cree usted que el gobierno optó por mantener la figura del superintendente si la comisión que analizó los cambios a la ley sugirió precisamente un consejo?

No conozco más del proyecto que lo entregado por el ministro de Hacienda, Rodrigo Valdés, en Londres. Por consiguiente, no conocemos cuáles son los motivos que lo impulsan a desechar la idea, a pesar de que la comisión en forma unánime se manifestó por un gobierno corporativo, lo mismo que la Comisión Engel. No sé cuáles son los motivos… Si uno lo mira fríamente, las ventajas son mucho mayores que las desventajas…

En el gobierno dicen que un consejo podría restar agilidad a las decisiones…

Cuando hay 23 bancos no veo cuáles pueden ser las decisiones más rápidas respecto de una institución en problemas. Si yo me doy cuenta un día viernes de que tengo que tomar medidas el lunes, teniendo 23 bancos, significa que no hice bien la pega. Entonces, no veo cómo un consejo normativo podría dificultar esto. Las razones no se han explicitado.

De lo que se conoce del proyecto, ¿echa de menos alguna mención a nuevos negocios para la banca?

Yo prefiero una banca a la que se le diga lo que puede hacer a que después le coarten las posibilidades. El éxito de que hayamos pasado todas las crisis entre los 80 y hoy día es que la regulación es clara respecto de lo que los bancos pueden hacer. A eso hay que sumar que dependiendo de lo que se defina como instrumento de cuasicapital haya bancos que no puedan cumplir y se deban tomar decisiones de fusión que en el lugar de expandir el negocio, éste se reduzca. No es un riesgo inmediato, pero también está el riesgo de que si se ponen demasiadas restricciones empiecen a aparecer intermediarios no regulados, como las famosas Fintec.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.