La estafa que remeció a los mercados globales: chilenos recuerdan el caso Madoff

Durante 15 años sostuvo un esquema Ponzi que se derrumbó con la crisis financiera, llevándolo a la cárcel tras la denuncia de sus propios hijos, uno de los cuales se suicidó. Jorge Errázuriz reconoce: "No recuperamos ni un dólar".

Recluido en el Complejo Correccional Federal Butner en Carolina del Norte pasó sus últimos días Bernard Madoff, el asesor de inversiones de Manhattan que defraudó en US$19.000 millones a los inversionistas que confiaron en él y que a cambio terminaron enredados en su delictual maquinaria: el esquema Ponzi.

El caso que derivó en una condena de 150 años en 2008 por fraude, lavado de dinero, perjurio y robo, adquirió connotación internacional gracias a que las seductoras ofertas de rentabilidad de “The Wizard of Lies”, como se llamó la película de Hollywood basada en su historia, cautivaron a inversionistas alrededor del globo.

Incluso en Chile hubo repercusiones. Por ejemplo, con la filial nacional de Santander reconociendo en su momento que un impacto en clientes “que han invertido en el fondo Optimal Strategic -afectado por las operaciones de Madoff– a través de la unidad de banca privada en nuestro país”. Las inversiones afectadas ascendieron a alrededor de US$ 1,9 millón, según detallaron. Otro de los afectados fue Celfin.

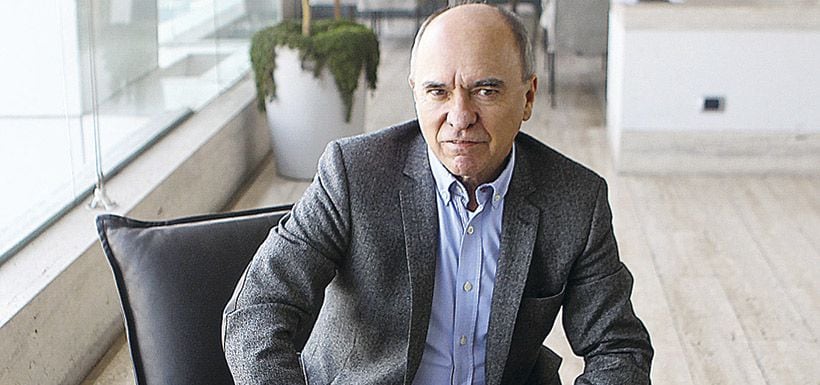

Jorge Errázuriz: “No recuperamos ni un solo dólar”

Jorge Errázuriz, ex socio de Celfin, dice que su experiencia con el fondo de Bernard Madoff fue buena y mala. Por una parte, los socios del banco de inversión local perdieron US$12 millones, pero por otra, “hicimos la diferencia con la competencia”.

El empresario rememora lo enfrentado en ese momento a raíz de la muerte de Bernard Madoff. En Celfin, hoy BTG Pactual, el total de clientes afectados alcanzó cerca de una docena, con una suma involucrada que en ese entonces se calculaba iría entre US$15 y US$20 millones.

Errázuriz cuenta que “los socios de Celfin respaldamos a nuestros clientes en un 100% y perdimos US$12 millones al reponerles el capital invertido en un fondo de Unibanco (Italia) que estaba invertido con Madoff. No recuperamos ni un solo dólar”.

Para enfrentar la situación la intermediaria contrató los servicios legales de Barros& Errázuriz, responsabilidad que recayó sobre José Tomás Errázuriz -socio del bufete-, junto a un equipo de abogados.

Sin embargo, tras varios análisis concluyeron varias cosas: por una parte no era responsabilidad de Celfin, pues la exposición a los fondos de Madoff era muy indirecta, y por otra, dada esa misma estructura, sería muy difícil de recuperar. “Se pusieron a la fila de los acreedores en las instituciones a través de las cuales tenían la exposición, y no pasó nada”, dice una fuente con conocimiento del tema.

Y agrega: “quienes han recuperado parte de lo invertido en EEUU son quienes tenían inversiones directas”.

Según Jorge Errázuriz, no sabían que los fondos de Unibanco estaban invertidos en Madoff, pero advierte que incluso “Madoff logró engañar hasta al Gobierno de Estados Unidos”.

Celfin, donde también fue socio Juan Andrés Camus, hoy presidente de la Bolsa de Santiago, no fue el único expuesto a la estafa. Banco Santander Chile fue víctima a través del fondo Optimal Strategic que se ofrecía a los clientes premium de la banca privada, en tanto LarrainVial también tenía clientes expuestos.

“Reaccionamos rápido, respaldamos a nuestros clientes, hicimos la diferencia con la competencia y nos significó duplicar los fondos administrados con los nuevos clientes que nos llegaron”, dice Errázuriz.

“Fuimos de los primeros en responder a nuestros clientes antes que ellos reclamaran y uno de los únicos en el mundo en devolver el 100% del capital invertido. Como ejemplo: Ni Santander ni LarrainVial devolvieron el 100% a todos los inversionistas”, recuerda el empresario.

Pero pudieron ser más los chilenos afectados, ya que los fondos de Madoff eran altamente demandados. De hecho, según informó La Tercera en esos años, Madoff incluso se dio el lujo de rechazar a un inversionista chileno con US$2 millones. “Perdona, pero por esa cantidad, dudo que siquiera me levante de mi escritorio”, fue su respuesta.

Superó al maestro

Ese diálogo tuvo lugar en el campo de golf de Country Club Palm Beach, uno de los cinco clubes de los que Madoff era socio y donde se dedicó a reclutar a un gran número de sus clientes. La promesa que les hacía el oriundo de Nueva York eran rendimientos estelares, sin importar si el mercado estaba al alza o a la baja.

Ese compromiso lo cumplió para varios de sus inversionistas, pero no gracias a sus habilidades supernaturales para manejarse en el sistema financiero, sino que con los recursos que le entregaban los nuevos inversionistas que le daban su confianza.

Se trata de la mejor puesta en escena del esquema creado en 1920 por Charles Ponzi, quien si bien lo creó lo pudo echar a andar por solo un año antes de que se derrumbara. Sin embargo, la maquinaria de Madoff funcionó por 15 años, haciéndolo acreedor de una reputación inigualable, que incluso lo llevó a presidir la Bolsa de Valores de Nasdaq en 1990, 1991 y 1993.

De esta manera, según enumeran en Bloomberg, entre los embaucados se cuentan Fred Wilpon, propietario mayoritario de los Mets de Nueva York; los actores marido y mujer Kevin Bacon y Kyra Sedgwick; Henry Kaufman, ex economista jefe de Salomon Brothers; el filántropo de Boston, Carl Shapiro; dos de las mujeres más ricas de Europa, Alicia Koplowitz de España y Lilliane Bettencourt de Francia; fundaciones caritativas del director Steven Spielberg; y universidades de Nueva York y Yeshiva.

Víctima de la crisis financiera

Sin embargo, el cada vez más pesado esquema no pudo sostenerse cuando se desató la crisis financiera. Muchos de sus inversionistas fueron golpeados por la debacle económica y buscaron retirar lo que le habían confiado a Madoff, quien por su puesto no tenía como devolver tanto en un mismo momento.

De todas maneras, para que la justicia llegará a su puerta, no se tuvo que esperar a que sus clientes se dieran cuenta de que habían sido estafados. Fueron sus hijos, Andrew y Mark, los que notificaron a la Oficina Federal de Investigaciones que su padre les había confesado la verdad detrás de la compañía Bernard L. Madoff Investment Securities.

“El dinero se ha ido. Todo ha sido una gran mentira”, fue lo que les dijo su padre, según el relato de Andrew en el libro “Verdad y consecuencias: la vida dentro de la familia Madoff”, donde también aborda el suicidio de su hermano Mark en 2010.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.