Potash explora la venta de su 32% en SQM y entrega mandato a dos bancos

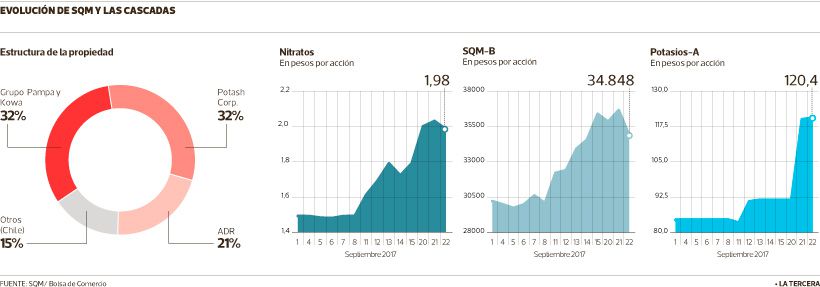

Se trata de Goldman Sachs y BofA Merrill Lynch. Proceso se da en medio de la fusión de Potash y su rival Agrium. Negocio avanza justo mientras las acciones de la minera y de las cascadas protagonizan un rally en bolsa.

La venta del 32% que la canadiense Potash Corp. of Saskatchewan (Potash Corp.) mantiene en la chilena SQM va tomando forma.

Para explorar esta opción, la compañía entregó un mandato a dos bancos, Goldman Sachs y Bank of America Merrill Lynch (BoFAML), dos instituciones que han asesorado a Potash en distintas ocasiones, siendo el actual proceso de fusión con Agrium uno de ellos. Justamente, la decisión de entregar este mandato tiene estrecha relación con esa combinación, pues el traspaso de algunas de las operaciones de Potash en empresas extranjeras -además de SQM, mantiene porcentajes en otras tres compañías alrededor del mundo- es uno de los requisitos puestos por los reguladores de libre competencia para autorizar la fusión.

El mandato fue entregado hace unos 30 días, poco antes del reconocimiento público que hiciera Potash de las condiciones de los reguladores. La operación se está trabajando también en Chile, con la asesoría de Claro & Cía., quienes han colaborado con la minera canadiense en diversas oportunidades, siendo el abogado socio José María Eyzaguirre el encargado directo de la cuenta de la compañía canadiense. Además, Potash cuenta con abogados en Nueva York quienes están evaluando directamente el eventual interés del mercado en estas acciones.

Decisión del regulador

Si bien son las autoridades de cuatro países las que miran el negocio Potash-Agrium: Estados Unidos, Canadá, China e India, son los dos últimos los que más trabas han puesto. La definición de los reguladores, reconoció Potash a comienzos de septiembre, es que se desprenda de al menos tres de ellas. Así, sería esta la razón que explica la decisión de Potash, que no tenía entre sus planes deprenderse del 32% de SQM.

Cercanos a las cascadas que controlan SQM señalan que se vieron sorprendidos por la decisión de Potash, pues ellos también estaban conversando con potenciales interesados, luego que se decidiera que el anterior proceso de traspaso de las acciones que Oro Blanco mantiene en Pampa Calichera, sociedad a través de la cual Julio Ponce controla SQM, quedaba nulo. Las mismas fuentes ven muy probable que los eventuales interesados en esta participación se fueron a conversar con Potash.

Cabe señalar que el proceso de venta de acciones de Oro Blanco fracasó, según SQM, porque los interesados pusieron condiciones "imposibles de cumplir" para el vendedor.

En el caso de Potash, según publicó ayer El Mostrador, el proceso se gatillaría formalmente en octubre.

Flanco abierto

Sin embargo, conocedores del proceso indican que Potash podría encontrarse con el mismo problema que tuvo Oro Blanco: que se mantiene abierta la pugna con Corfo por la discrepancia en el contrato de arrendamiento de pertenencias mineras en el Salar de Atacama. Uno de los puntos que preocupan es el tono que ha mantenido el vicepresidente de Corfo, Eduardo Bitran, quien ha dicho que no es posible alcanzar un acuerdo si Julio Ponce, controlador último de las sociedades cascadas, se mantiene ligado a ellas. Bitran viene exigiendo un cambio de control real, más allá que Potash con Ponce firmaran en mayo un acuerdo para actuar de manera consensuada en SQM, sin el voto dirimente del presidente del directorio, cargo que ejerce Eugenio Ponce, hermano de Julio Ponce.

Hoy, la empresa canadiense tiene tres directores en SQM, mientras que Ponce y las cascadas, junto con sus socios japoneses de Kowa, tienen cuatro. Un octavo director es nombrado por los tenedores de ADR de EE.UU.

Esto se ha dado, además, en medio de un fuerte rally de las acciones de SQM y de las sociedades cascadas en la Bolsa de Santiago y, en el caso de la minera, también los ADR. En el parqué santiaguino, los papeles serie B de SQM, quen han rentado 15,95% desde el 11 de septiembre, se transan en sus máximos niveles históricos.

Dado este incremento, el valor bursátil del 32% que la canadiense tiene en SQM hoy es de unos US$ 4.500 millones.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.