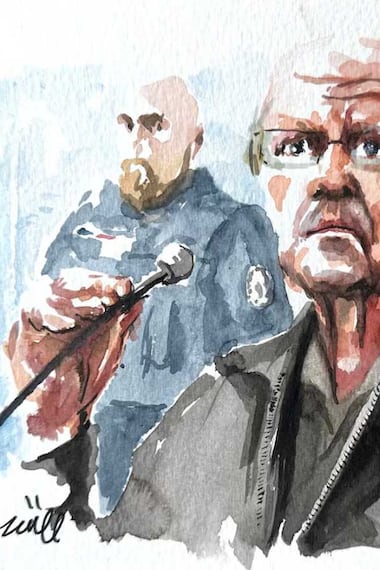

Axel Christensen, de BlackRock: “Los inversionistas hemos comenzado a incorporar la inflación como un actor que define la estrategia”

El director de Estrategia de Inversiones para América Latina de la firma sostiene que una inflación más alta que en la prepandemia será una de las tendencias relevantes a nivel mundial, junto con el cambio climático. Sobre la coyuntura en Chile cree que lo más relevante será el proceso constituyente, pero llama a desdramatizar. "Cuando uno invierte en mercados emergentes se está continuamente enfrentando a este tipo de procesos", dice.

Las decisiones de inversión de 2022 en el mundo estarán fuertemente influenciadas por el rumbo de la inflación, según el director de Estrategia de Inversiones para América Latina de BlackRock, Axel Christensen, quien de todas maneras anticipa que los precios marcarán en general registros más altos a los prepandémicos, pero no avanzarán a algo como una hiperinflación.

Considerando otros factores, como el cambio climático, eventos políticos y las acciones de los bancos centrales, anticipa que los inversionistas estarán más proclives a apostar por la renta variable de países desarrollados y por la renta fija de los emergentes, en la cual se incluye la chilena.

Sobre nuestro país, considera que será particularmente importante lo que ocurra con la escritura de una nueva Carta Magna.

¿Qué tan determinante será para la inversión a nivel global todo lo relacionado con la inflación?

-La inflación la vemos como un fenómeno que llegó para quedarse, no necesariamente en los registros actuales, pero sí altos en comparación a cómo ha sido la inflación histórica. Hay elementos como la base de comparación o algunos problemas puntuales de suministro que se están resolviendo, pero una vez que se estabilicen, la inflación igualmente estará en un nivel más alto que previo a la pandemia.

Por ejemplo, en Estados Unidos la inflación subyacente, que es la que mira el Banco Central, va a pasar de registros en torno a 2% previo a la pandemia a algo más cercano al 3%. Aunque no es mucha la diferencia, es importante porque vas a tener incidencia en la renta fija, qué es un instrumento muy sensible a la inflación, porque en gran parte del mundo uno invierte ahí a tasa nominal y luego uno debe preocuparse de si la inflación va a ser más o menos que esa tasa, porque si es más alta en la práctica vas a perder plata. Entonces esa mayor inflación, aunque sea un peldaño más alto, va a ser lo suficiente como para generar bastante cautela a la hora de mirar a la renta fija.

Los inversionistas hemos comenzado a incorporar la inflación como un actor que define la estrategia. Se comienza a buscar, por ejemplo, renta fija indexada en inflación, cómo en el caso de Chile los bonos en UF, mientras que en el mercado bursátil se buscan sectores que pertenezcan a empresas e industrias que de alguna forma son capaces de traspasar precio o que se benefician, en ciertas ocasiones, del alza, cómo pueden ser los productores de materias primas.

Esto es algo relativamente nuevo para Estados Unidos y la Unión Europea, dónde por lo menos por un par de décadas la inflación no había sido un tema, y en el caso de Chile, salvo algunos episodios puntuales, en general tampoco llamaba la atención.

¿Qué otras tendencias marcarán el rumbo de los mercados en 2022?

-El 2022 no lo anticipamos como un año particularmente tranquilo por varios motivos. Primero, va a ser importante lo que haga la Reserva Federal y en sus últimos comunicados ya nos dio entender que 2022 tendrá lugar el inicio de un ciclo de alza de tasas. No se sabe exactamente cuándo, ni de qué magnitud, porque eso va a estar relacionado con otras cosas, como la misma evolución de la pandemia que podría retrasar el proceso. Pero sea como sea, va a ser un año en el que el mercado va a estar muy ansioso respecto a las decisiones de política monetaria Estados Unidos y las repercusiones que pueda tener en el resto de los países.

A eso tenemos que agregar procesos políticos que pueden generar fuentes de volatilidad. Vamos a tener elecciones en Italia, Francia y todo indicaría que en el Reino Unido podríamos tener una muy pronto. En Estados Unidos tienen una elección muy importante parlamentaria en noviembre, que va a definir de buena manera cómo seguirá la administración Biden. En tanto, en la región, en Colombia hay muchas expectativas respecto a quién ganará una elección que está difícil de predecir porque hay muchos candidatos, y luego está la madre de todas las elecciones en la región, que es Brasil.

En este escenario va a ser importante discernir cuáles son los episodios que efectivamente incidirán en cambiar el rumbo de los mercados y del crecimiento económico. Por ejemplo, un alza mucho mayor y más pronto a lo esperado por el mercado de la Reserva Federal, eso ciertamente cambiaría el panorama. Asimismo, lo haría un episodio de una variante del virus mucho más contagiosa.

¿El cambio climático y las metas asociadas también serán relevantes?

-Es un tema es una transversal, que fue importante en 2021 y probablemente nos acompañará más allá de 2022. Hay que ver cómo está influyendo y seguirá incrementando su influencia en los mercados y en las decisiones de inversión. Por lo pronto, ya lo estamos observando en los flujos hacia estrategias qué consideran sustentabilidad. Nosotros vemos en BlackRock que los productos que consideran estos factores han ido creciendo de manera muy impresionante. Esto corre tanto para personas naturales como para grandes instituciones, que están demandando más este tipo de estrategias de inversión.

Pero no solamente eso. En los propios procesos de inversión los factores medioambientales están provocando una diferenciación bien importante. Habrá ganadores y perdedores. Los ganadores serán aquellos sectores, empresas y países que se puedan subir y aprovechar de manera beneficiosa todo lo relacionado con la transición climática.

Por ejemplo, en Chile estos días ha estado muy publicitada parte de la estrategia nacional de impulso al hidrógeno verde, que es una de las industrias ganadoras. En la esquina contraria, nuevamente poniendo a Chile como ejemplo, tenemos lo que pasa con las centrales de carbón o de otros combustibles fósiles.

¿Cuáles son sus perspectivas para los mercados emergentes considerando todos estos elementos?

-Sin contar a China, vemos los mercados emergentes enfrentarán desafíos importantes. Por un lado, el aterrizaje post recuperación de 2021 va a ser mucho más importante en estos países que en los desarrollados y eso tiene que ver con que han tenido que aplicar más rápido y con mayor vigor un ajuste de la política monetaria para hacer frente a la inflación, lo que tiene incidencia en enfriar el crecimiento económico. Además, aunque no es el caso de Chile, hay algunos países emergentes que han tenido demoras en la aplicación de las vacunas y eso retrasa las reaperturas.

Entonces si uno mira las cifras por ejemplo del FMI, o en el caso de Chile del Ipom, después de un crecimiento espectacular en 2021, rápidamente caemos a crecimientos bastante modestos y abiertamente preocupantes.

Comparando este crecimiento con el de EE. UU. por ejemplo, advertimos más vientos en contra de la renta variable de mercados emergentes y luego, al momento de decidir en qué regiones vamos a estar, tenemos una mayor inclinación hacia los estados desarrollados.

Además, cuando miramos acciones de sectores específicos, desde la óptica de la transición climática, también destacan más los mercados desarrollados. Por ejemplo, Estados Unidos y en cierta medida Europa, versus América Latina, hay una diferencia muy significativa respecto a lo que representa la tecnología, un sector que va a ganar en la transición climática. Ocurre lo contrario con algunos sectores perdedores, por ejemplo, en Brasil y Colombia hay empresas petroleras que son bastante grandes y me atrevería a decir que las empresas mineras también tendrán que ver cómo resuelven sus propios temas medioambientales. Entonces, si hacemos una comparación desde la óptica de sectores, también hay una inclinación a favor de desarrollados.

Pero cuando hablamos de renta fija, la óptica cambia, porque ahí nos interesa un buen rendimiento, una buena tasa de interés. Si bien la Fed comenzará a subir tasas, en nuestra proyección ese incremento todavía va a ser bajo, lo que implica que la tasa real ajustada por inflación van a ser muy baja o negativas.

En cambio, en los países emergentes los bancos centrales ya han venido subiendo las tasas, por ejemplo, en Chile a 4% y en Brasil a 9,25%. Y si bien la inflación está alta, la perspectiva es que empiezan a bajar con esta medicina relativamente fuerte. Entonces, vemos un atractivo en invertir en bonos de mercados emergentes.

¿Cómo ve en particular a Chile?

- Aplica mucho de lo anterior. Tenemos un escenario bastante cauteloso respecto al crecimiento, puntualmente por el frenazo de la economía. No se puede sostener el impulso al crecimiento económico que vimos, como el IFE o los retiros de las AFP. Entonces por ese lado se se va a estar mucho más limitado que el año anterior y eso ciertamente tiene un impacto sobre la renta variable. Pero, por otro lado, en la renta fija hay oportunidades. Bonos emitidos por el gobierno o por el banco Central o depósitos bancarios, a medida que la tasa de interés va subiendo, el tipo de rendimiento que uno consigue también irá mejorando.

A esto, debemos agregar factores de incertidumbre. Primero está la conformación del gabinete (del presidente electo Gabriel Boric), que genera muchas expectativas. En lo personal, creo que va más allá de nombrar una persona. Hay mucha expectativa sobre quién va a ser el ministro de Hacienda, pero me parece importante mirar la conformación completa. Ya una vez iniciado el gobierno tendremos que ver cuáles son las prioridades legislativas, tomando en cuenta este escenario de menor crecimiento y la manera en que se buscará un equilibrio entre propuestas que buscan financiar su programa de gobierno, como el incremento de la carga tributaria, pero cómo esto puede tener efectos sobre una economía que, a todas luces, se enfría. Eso va a tener incidencia en la renta variable y en la renta fija.

En lo político, el foco para los inversionistas estará en el proceso de cambio constitucional. No por tener una posición ideológica en sí, sino por el hecho de que es una Constitución que parte de una página en blanco, por lo que hay mucha incertidumbre respecto a lo que se va a escribir allí. Estamos empezando todavía y hay mucha incertidumbre respecto a lo que va a contener y al impacto que tendrá eso cuanto a compromisos de financiamiento a los que obligará al gobierno y a cómo afecte a industrias que hoy día tienen una regulación importante.

En 2022 ya vamos a tener una Constitución redactada, que se va a proponer a la ciudadanía en un plebiscito de salida, entonces va a persistir la cautela y eso ciertamente puede llegar afectar en demoras de inversión.

Tampoco hay que sobre dramatizar todo esto. Cuando uno invierte en mercados emergentes, como Chile, se está continuamente enfrentando a este tipo de procesos. Los inversionistas internacionales entendemos que esto es parte del escenario, ciertamente lo miramos con atención y analizamos sus consecuencias, pero es parte de la labor entender esos riesgos, mitigarlos cuando sea necesario, suspender o aplazar una decisión de inversión hasta no tener mayor información. En Chile no estábamos habituados a ser los protagonistas, pero no se tiene que ir demasiado lejos, a Perú, Brasil o Argentina, para rápidamente encontrar otros países dónde esto era relativamente habitual.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.