Bergoeing: Bancos deberán implementar tecnología para obtener consentimiento de sus clientes

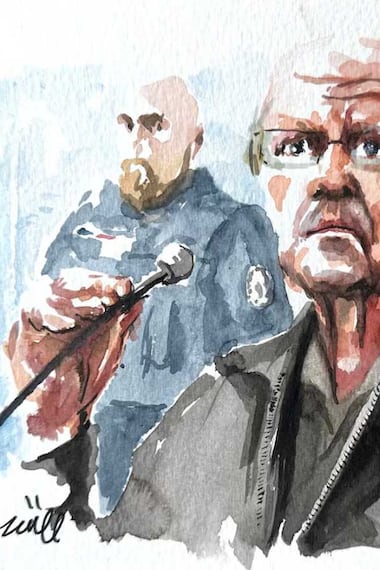

El Superintendente de Bancos e Instituciones Financieras, Raphael Bergoeing, confirmó que ha sostenido reuniones bilaterales con cada una de las 23 instituciones que conforman la industria, para analizar los cambios a la normativa sobre modificación de contratos.

En el marco de la sesión especial, convocada por la Comisión de Hacienda de la Cámara de Diputados, para analizar los efectos de la derogación de las normas que permiten alzas unilaterales en las comisiones por los bancos y su relación con el Sernac Financiero, el Superintendente de Bancos e Instituciones Financiera (Sbif), Raphael Bergoeing, aclaró que dichos cambios son parte de un proceso amplio que se viene trabajando desde hace tiempo.

En este sentido explicó que la publicación el 30 de abril de la circular 3549, que deroga y modifica instrucciones relacionadas con las disposiciones de la Ley de Protección de Los Derechos de los consumidores y la puesta en consulta de la circular 17 el pasado 16 de abril, se realizaron porque tras los cambios de la Ley de Protección a los Derechos de los Consumidores que creó el Sernac Financiero, la Sbif perdió ciertas facultades que ahora le pertenecen a éste último.

Agregó que tras un análisis de un año y medio, la Superintendecia emitió la circular el 30 de abril pasado.

Bergoeing estimó que el principal desafío se encuentra en el aspecto operacional para la industria tras la nueva normativa.

Para ello en los próximos meses será necesario implementar nuevas herramientas tecnológicas que permitan obtener la manifestación de voluntad de los clientes, aseveró.

Los oferentes de servicios financieros fiscalizados cuentan con las herramientas legales para poner fin a los contratos en el caso que no obtengan la aceptación de sus clientes, agregó.

Bergoeing confirmó además que ha sostenido reuniones bilaterales con cada una de las 23 instituciones bancarias que conforman la industria.

En tanto el diputado Ernesto Silva (UDI) cuestionó que la Superintendecia renunciara a una facultad delegándose al Sernac Financiero, institución que tiene carácter informativo y no sancionador como la Sbif.

En ese sentido, exigió que se aclare quien se hará cargo de esa facultad sancionadora.

El director jurídico de la Sbif, Carlos Pavez, explicó que con la aprobación de la ley que creó el Sernac Financiero, esa discusión fue aclarada, más aún cuando el mensaje del Ejecutivo en el proyecto de ley dice que el objetivo de la Sbif es velar por la estabilidad financiera delegando la facultad de defensa del consumidor y lo relacionado con ello al Sernac Financiero.

La comisión no quedando conforme con la respuesta de los representantes de la Sbif solicitó a la entidad que responda mediante oficios está materia y que nuevamente se efectúe una reunión para que fundamente dicha respuesta.

A la sesión también había sido convocado el presidente de la Asociación de Bancos e Instituciones Financieras (Abif), Jorge Awad, quien, sin embargo, no asistió.

Los diputados Pablo Lorenzini (DC) y Carlos Montes (PS) manifestaron su molestia por la ausencia de Awad, la que Lorenzini calificó de "reprobable" luego que el dirigente gremial "cuestionara las decisiones de la Superintendecia de Bancos y también criticara al Sernac".

CAMBIOS A LA NORMATIVA

La aceptación tácita de la modificación en los contratos estaba contenida en dos normas: para los bancos, en los capítulos 1-20 y 8-3 de la Recopilación Actualizada de la Norma (RAN), y para el retail, en la Circular 17.

Tras la entrada en vigor de la Ley de Protección del Consumidor (LPC), la Superintendencia de Bancos comenzó a analizar su normativa para hacerla coherente con esta ley. Y luego del fallo de la Corte Suprema contra Cencosud, el regulador derogó el Capítulo 1-20 ("Intereses y comisiones. Principios y criterios para la aplicación de su cobro") y modificó el 8-3.

En tanto, la Circular 17 está en consulta pública aún para detallar cómo será la fiscalización del retail. En ella se elimina la norma que permitía esta modalidad de reajuste.

La banca ha manifestado su inquietud respecto a como aplicar las modificaciones futuras a los contratos, dada la dificultad de contar con la aprobación de cada cliente de manera presencial.

Además, los bancos sostienen que las materias eliminadas por la SBIF no necesariamente están contenidas en la Ley de Protección al Consumidor (LPC).

Explican que el gremio pidió claridad al regulador respecto de la correcta interpretación del nuevo escenario porque el artículo 12 de la Ley General de Bancos define que es la superintendencia la llamada a interpretar las leyes que rigen a los bancos. Puntualizan que el Sernac no tiene atribuciones para dictar normas, facultad que sí tiene la Sbif.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.