Bolsa chilena es la más cara de la región y Credicorp llama a mirar Perú

Corredora limeña dice que la plaza local ha internalizado el triunfo de un gobierno más pro mercado. En el mercado coinciden, pero dicen que el Ipsa aún no alcanza su promedio y ven espacio para más alzas.

"Chile no es barato", dice un informe de Credicorp enviado este lunes a sus clientes, donde baja su recomendación al Ipsa local a neutral y apuesta por Perú, por una mejora sustancial de sus fundamentos.

"Estamos siendo testigos de una mejora sustancial en los fundamentos de Perú mientras que Chile ha seguido desempeñándose con fuerza. Como todavía existen algunas incertidumbres sobre el resultado de las elecciones chilenas, lógicamente concluimos que la variable política debería seguir recompensando a los inversores en las elecciones de la primera ronda, pero el resto parece limitado", dice el informe.

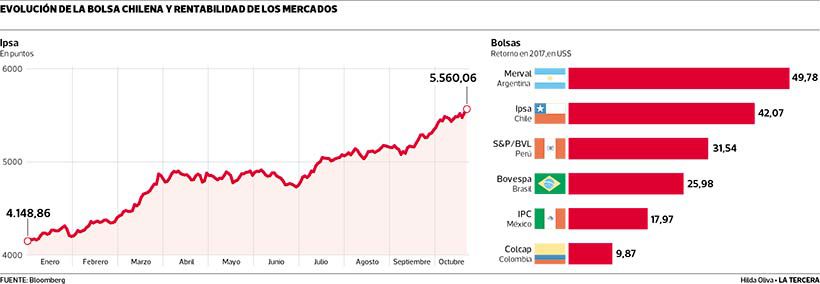

Además, sobre el Ipsa, que el lunes subió 0,65% y cerró en 5.560,06 puntos, alcanzando un nuevo máximo histórico, dice que "Chile ha sido un mercado estelar en la región, con un 43% de rentabilidad en dólares en lo que va del año. Hemos favorecido a Chile sobre sus pares andinos desde enero, principalmente por el optimismo político", pero agrega que el 60% del retorno del año del Ipsa se puede atribuir a factores no domésticos. Entre estos últimos destaca principalmente el alza del precio del cobre. "En varias ocasiones este año hemos mencionado que una victoria de Piñera en las elecciones debería justificar un aumento del 15-20% en el Ipsa", señaló la entidad.

Los números en todo caso confirmarían la hipótesis de Credicorp sobre el precio del Ipsa respecto de otras plazas, al menos a nivel regional. Si se comparan los Precio/Utilidad forward (P/U) -indicador utilizado para comparar precios de acciones-, la chilena transa a 21,36 veces, según Bloomberg. Le sigue en precio México con un indicador de 18,17 veces y más atrás está Colombia con 16,27 veces.

No es el primer banco que dice que Chile está caro respecto a sus pares y opta por otras bolsas de la región. Credit Suisse dijo en agosto que los múltiplos del Ipsa eran altos y prefirió inversiones en Argentina y Colombia. "Reducimos Chile a underweight sobre la base de que el catalizador electoral del cuarto trimestre de 2017 ya ha sido ampliamente incorporado por el mercado. Nosotros ahora vemos a Chile negociándose desfavorablemente con respecto a la región y sus propios múltiplos históricos", afirmó el banco europeo.

Volviendo a los números, la bolsa local ha ignorado recomendaciones de este tipo y ha seguido al alza. Comparado con las otras bolsas de la región, medido en dólares, el Ipsa ha rentado 42,21%, superado solo por el rally de Argentina (aunque no es comparable porque no es bolsa emergente, sino que frontera) que exhibe una ganancia de 49,3%.

"En general, todos los mercados están hoy operando por sobre las medias de los últimos años en términos de valorización", dice Jorge García, subgerente de Nevasa Asset Management, y agrega que "la opción de un cambio de gobierno está incorporada de alguna manera, pero no existen hoy demasiados detalles de agenda y propuestas de cómo podría incluso materializarse un cambio 'hacia la derecha'".

García afirma que "para que exista espacio de alza en la bolsa local es crucial ver mejores resultados en las compañías y que las expectativas de resultados para los próximos años mejoren, cuestión que efectivamente creemos posible en la medida que las condiciones benignas continúen en los mercados y sigamos viendo mejoras en precios de las materias primas".

Retornos bajo el promedio

Sobre este punto, José Joaquín Prieto, gerente de inversiones de Vision, comenta que "el ROE o los márgenes de las empresas chilenas están aún muy deprimidos, por lo tanto, si normalizamos esto y hay mayor crecimiento económico, por ende mayor inversión, es posible concluir que bolsa chilena aún tiene upside y que múltiplos más altos se justifican por tasas de interés menores a las históricas".

En efecto, según los cálculos de Prieto en base a Bloomberg, el ROE (retorno sobre el patrimonio, por su siglas en inglés) promedio de la bolsa en los últimos 10 años es de 10,2%, pero tuvo su peak en diciembre de 2010, cuando alcanzó el 15,1%. Además, el mejor periodo de retornos de la bolsa fue entre 2007 y 2011, cuando alcanzó en 12,2%.

De esta forma, si el Ipsa, en el escenario optimista de que vuelva a transar a sus múltiplos promedio entre 2007 y 2011, podría tener un upside de 18% y llegar a los 6.502 puntos y un P/U de 17,1 veces, cercano a su precio histórico en torno a las 16 veces.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.