Tarjetas de crédito: regulación al debe

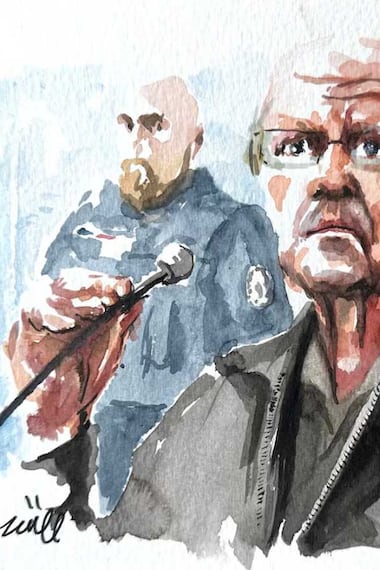

El mes pasado se supo que 14.000 clientes de bancos chilenos habían sido víctimas de un hackeo que había comprometido información de sus tarjetas de crédito. A raíz de esto el ex fiscal Carlos Gajardo comunicó por twitter que los bancos son responsables por los fraudes cometidos con las tarjetas de sus clientes, y citó un fallo reciente de la Corte de Talca, avalando esta postura. Paralelamente, un banco anunciaba en su página web que "solo" 270 de sus clientes habían sido afectados por el hackeo.

La verdad es que ninguno de estos anuncios es muy tranquilizador para los tenedores de tarjetas de crédito. La idea de tener que recurrir a la Justicia para aclarar algo que es obvio no es muy reconfortante. Y que un banco trate de promover una imagen positiva anunciando que únicamente 270 de sus clientes han sido afectados por un hackeo es surrealista.

A riesgo de pecar de autorreferente, admito que estas situaciones me recordaron dos experiencias -muy diferentes- con tarjetas de créditos. El año pasado detecté un cargo incorrecto en una tarjeta que tengo con un banco estadounidense. Bastó una llamada telefónica de menos de 10 minutos para aclarar el asunto y eliminar el cargo. A los dos días recibí por correo expreso (costeado por el banco) una tarjeta nueva con un número distinto. Nunca más supe del tema.

Hace dos meses, y estando fuera de Chile, detecté un problema similar en una tarjeta que tengo con un banco chileno. Después de haber enviado toda la información relevante por e-mail, se me informó que estos cargos seguían siendo de mi responsabilidad, y que este era "mi" problema, y además, que si quería usar el seguro que tenía (con una división del mismo banco) para obtener un reembolso, debería: (1) acudir en persona a la oficina del banco donde tengo mi cuenta (no a otra sucursal); (2) presentar un "estado de cuenta facturado" destacando el monto cuestionado, incluyendo además la firma y timbre de mi ejecutivo de cuentas; (3) presentar un certificado (emitido por el mismo banco) especificando el día y hora en que había solicitado el bloqueo de la tarjeta; y (4) una fotocopia de ambos lados de mi carnet de identidad.

El reciente hackeo de los 14.000 clientes bancarios ha suscitado todo tipo de pronunciamientos relacionados con la ciberseguridad. Pero curiosamente, casi ninguno con relación a los protocolos absurdos (como el ya descrito), a los cuales se somete a los clientes que han sido víctimas de estos hackeos. Después de todo, cuando un cliente detecta en su tarjeta un cargo que no le corresponde, lo cierto es que el que ha sido engañado es el banco, no el tenedor de la tarjeta. Y, por lo tanto, la responsabilidad de aclarar este asunto debe caer en el banco, y no en el cliente.

En resumen, ¿por qué debe un cliente chileno pasar por un ejercicio absurdo de timbres, firmas, actos presenciales innecesarios, fotocopias, y etc. para solucionar lo que en EEUU solo requiere una llamada telefónica? Esto no constituye una crítica a la gestión de Mario Farren, que lleva poco tiempo a la cabeza de la SBIF. Pero sí es un llamado a que se haga cargo de un problema que sus antecesores dejaron sin resolver: en su celo por focalizarse en la solvencia de los bancos, la SBIF no ha prestado atención suficiente a los intereses de los consumidores.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.