S&P recorta nota de Chile ante bajo PIB y mayor deuda, y advierte "presión política" para subir gasto

Agencia de clasificación recortó el rating del país por primera vez desde que retornó a los mercados internacionales, en 1992.

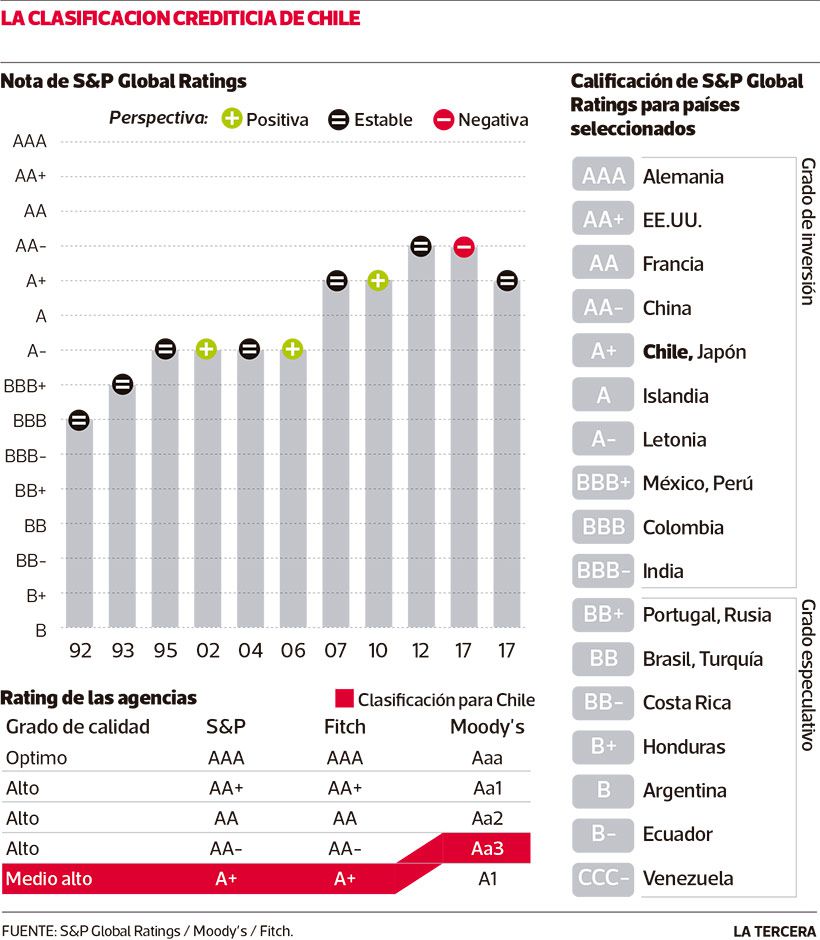

Por primera vez desde que Chile retornó a los mercados internacionales a inicios de la década de los 90 -en 1992 obtuvo su primera clasificación de riesgo- una agencia internacional decidió rebajar su nota soberana. S&P Global Ratings anunció ayer que recortó la calificación crediticia en moneda extranjera a largo plazo desde 'AA-' a 'A+' dado el continuo bajo crecimiento, el aumento de la deuda y su negativo impacto sobre las finanzas públicas.

La acción, que ubica al país en la misma categoría de mercados como Japón, Israel e Irlanda, se produjo seis meses después de que la firma colocó la perspectiva en negativa, visión que ahora pasó a estable. Con todo, a pesar de este cambio, Chile se mantiene en el segmento de grado de inversión y sigue siendo el mejor calificado dentro de América Latina (ver infografía).

"La rebaja refleja un prolongado crecimiento económico débil que ha dañado los ingresos fiscales, ha contribuido a aumentos en la carga de deuda del gobierno y ha erosionado el perfil macroeconómico del país", aseguró la agencia en el reporte. "Esto ha resultado en una modesta alza en la vulnerabilidad de Chile ante shocks externos", agregó.

S&P detalló que los todavía bajos precios del cobre y la baja confianza empresarial continúan restringiendo el consumo privado y la inversión, lo que limita las perspectivas para la expansión del PIB. La clasificadora proyecta un avance de 1,6% para este año -la misma tasa registrada en 2016- y un ligero repunte a 2% en el próximo ejercicio.

Deterioro fiscal

La empresa precisó que el menor dinamismo de la actividad doméstica y la fuerte presión política para elevar el gasto social han contribuido a una mayor deuda gubernamental. De hecho, prevé que la deuda general bruta llegará a 25,7% del PIB en 2017, cifra que podría escalar a 28,5% a fines de 2019, dados los continuos déficit fiscales modestos.

"La combinación de varios años de bajo crecimiento (...) y la fuerte presión política para aumentar el gasto en programas sociales ha contribuido a una creciente carga de deuda gubernamental", señala el documento, añadiendo que esto ha llevado a varios años de persistentes déficit fiscales, en contraste con un superávit fiscal de 2,3% del PIB, en promedio, durante 2003-2012", puntualizó el análisis.

La agencia anticipa que el déficit efectivo trepará desde 2,7% el año pasado a 3,1% en 2017, para luego bajar a 2,5% en 2019.

A juicio de S&P, es poco probable que el próximo gobierno aumente los impuestos en los siguientes dos años "luego de la controversia asociada con su reciente reforma tributaria". Por lo mismo, si el cobre se mantiene bajo y la economía mundial no se recupera, "la carga del potencial ajuste fiscal probablemente caerá sobre el gasto".

De acuerdo con el documento, la perspectiva podría ser revisada a negativa en los próximos dos años si es que el crecimiento es menor al estimado o en el caso de una debilidad inesperada en el compromiso del país con políticas fiscal y monetaria prudentes.

Por el contrario, la perspectiva podría cambiar a positiva en el mismo plazo si se produce una recuperación sostenida en el crecimiento y si la economía continúa diversificándose.

El ministro de Hacienda, Rodrigo Valdés, reconoció que "esta rebaja, quiero decirlo sin ninguna ambigüedad, es evidentemente una mala noticia", destacando que "es la primera desde que tenemos rating con esta clasificadora y nos retrotrae al rating que tuvimos hasta el 2010, aunque nos deja un escalón encima del que teníamos en 2006".

Sobre el camino a seguir, el jefe de las finanzas públicas advirtió que "si alguien pensaba que era tiempo de salirnos un poquito, de hacer un poco más de gasto, la verdad es que no existe ese espacio", aludiendo al Presupuesto 2018.

Presión por menor gasto

La noticia conocida la tarde de ayer estuvo muy lejos de ser una sorpresa para el mercado, que desde hace un tiempo ya había internalizado la concreción de esta posibilidad.

En esta línea, los analistas coinciden en que el impacto en materia financiera (primas por riesgo, tasas y tipo de cambio, entre otros activos) será muy marginal, dado que la baja en la calificación ya estaba descontada.

"Cuando uno miraba cómo se estaban comportando los premios por riesgo de Chile y haciendo una comparación con otros países emergentes, lo que aparecía es que -corrigiendo por clasificación de riesgo- estaban relativamente altos respecto de los pares. Eso se interpretaba como que el mercado ya estaba internalizando algo que no era novedad, por lo que el impacto podría ser un alza marginal en los activos locales, pero ya estaba anticipado", señaló Felipe Jaque, economista jefe de Security.

Diagnóstico similar al de Roberto Zahler, ex presidente del Banco Central, quien sostuvo en entrevista con TVN que "si bien esto es negativo, estaba bastante incorporado por lo que el efecto en los precios será muy marginal".

Asimismo, Rodrigo Aravena, economista jefe de Banco de Chile, explicó que ya habían muchos indicios del 'downgrade' "que se hizo mucho más probable tras los ajustes a la baja en las expectativas de crecimiento, por lo que uno podía discutir respecto del timing, pero estaba absolutamente dentro del panorama esta baja y es probable que no sea el único anuncio", aludiendo a futuros pronunciamientos en la misma línea de la agencia Fitch y Moody's.

Sin embargo, los expertos advirtieron que la decisión de S&P sí tendrá un efecto en un tema en particular en el corto plazo; la discusión del Presupuesto 2018.

¿La razón? Según los economistas, el reporte negativo de la agencia implica una presión extra para el ejecutivo en cuanto a la necesidad de apuntar hacia un crecimiento del gasto lo más acotado posible en el erario del próximo año.

"El impacto que hoy es más importante, es la discusión presupuestaria del próximo año. Esto dado que es fundamental tener en consideración que esto ocurre por los aumentos de la deuda, resultado del mayor déficit fiscal", comenta Aravena.

Visión que comparte Aldo Lema, economista asociado a Security, quien si bien también considera que la baja estaba internalizada y "no necesariamente tendrá gran impacto en las variables financieras", "esto ratifica la necesidad de seguir con la consolidación fiscal. Eso deber ser prioridad en la Ley de Presupuestos y para el próximo gobierno". En este sentido, enfatiza que "la consolidación fiscal implicará al menos dos años de crecimiento del gasto fiscal por debajo del crecimiento tendencial de 2,5-3%".

Asimismo, Pablo Correa, director de Densk Consultores, sugiere que además de ajustar la tasa de crecimiento del gasto, "se deberá disminuir el nivel del gasto público, porque no es coherente con el nivel de crecimiento que tenemos".

Más preocupado se mostró Sebastián Cerda, economista jefe de CorpResearch. Si bien comparte un impacto acotado en los precios dado que este movimiento estaba internalizado, "lo realmente peligroso es que esto pueda ser la apertura a nuevos recortes".

Durante esta semana, BBVA Research había dado cuenta que el efecto de una baja en la clasificación de riesgo de un país que mantiene su grado de inversión (tal como Chile en este caso) es más acotado al de quien pierde esta categoría, afectando bastante menos los índices bursátiles, el tipo de cambio y el spread soberano.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.