Cambios a la estructura tributaria

Por Luis Felipe Lagos M. La reducción del impuesto corporativo y la plena integración del sistema tributario requieren compensar la pérdida de recaudación que se origina, minimizando las distorsiones sobre la economía. Una alternativa es eliminar exenciones del IVA, salvo en salud y educación.

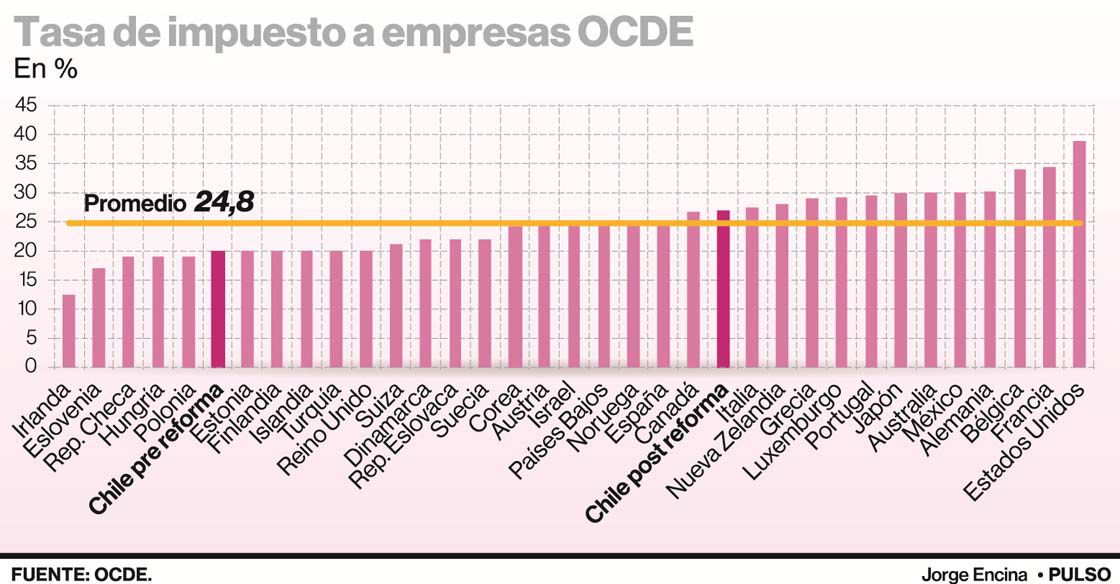

La reforma tributaria impulsada por el saliente Gobierno aprobada en el año 2014 y luego simplificada en el año 2016, elevó la tasa del impuesto a las empresas en 35% (de 20% a 27% en el régimen semi-integrado), y a los ingresos personales del capital a 44,45%, siendo el impuesto corporativo el más dañino para el ahorro y la inversión. Cabe destacar que Chile es el país de la OCDE que más recauda de sus empresas como porcentaje del PIB, un 4,9% (OECD Tax Policy Reforms, 2017).

Un cambio en la estructura tributaria, manteniendo la recaudación total constante, permitiría potenciar nuestro crecimiento. En efecto, un incremento de 1% en los impuestos al consumo -los menos distorsionadores-, junto con una reducción de los impuestos al capital, particularmente el impuesto a las empresas, de igual magnitud genera un incremento en el ingreso per cápita de 0,93%, según estudios de la OCDE (Arnold y otros, 2011). La Reforma Tributaria del año 2014 creó un sistema parcialmente integrado, con un crédito de sólo 65% del impuesto pagado a nivel de la empresa (de 27%). Esto lleva a que la tasa sobre el dividendo se eleve en un 9,45% para todos los tramos de ingreso, alcanzando una tasa máxima de 44,45%. El incremento en la tasa de impuesto a los ingresos personales puede afectar negativamente el ahorro y la inversión, si estas decisiones también consideran los impuestos personales.

[ze_adv position="adv_300x100" ]

La integración parcial también introdujo una inequidad horizontal, debido a que los ingresos laborales pagan como tasa marginal máxima un 35%, en cambio, los ingresos personales del capital un 9,45% adicional, con el máximo de 44,45%.

En general, los sistemas tributarios desintegrados involucran una doble tributación: primero a nivel de la empresa y luego a nivel personal cuando se distribuyen dividendos. Además, la desintegración tiene un sesgo hacia el financiamiento con deuda de la inversión, haciendo de esta manera más inestables financieramente a las empresas.

[ze_adv position="adv_300x250-A" ]

Dado que el impuesto a la empresa, como vimos, es el más dañino para el crecimiento, proponemos también una reducción en la tasa de este impuesto.

Se ha discutido una reducción de la tasa de impuesto a la empresa a 25%, que es el promedio de los países de la OCDE; sin embargo, dada la movilidad internacional del capital, la competencia tributaria, como el hecho de que Chile es de los países de menor PIB per capita, junto con México y Turquía, en ese conjunto de naciones, se debería considerar en el futuro una rebaja a 23% o 20%.

[ze_adv position="adv_300x250-B" ]

La reducción del impuesto corporativo y la plena integración del sistema tributario requieren compensar la pérdida de recaudación que se origina, minimizando las distorsiones sobre la economía. Una alternativa en esa dirección es eliminar las exenciones del IVA, exceptuando salud y educación, que corresponden a inversión en capital humano. Además, la generalización de la factura electrónica debería reducir sustancialmente la evasión de este tributo. Asimismo, es factible elevar el impuesto específico a los combustibles de uso vehicular, particularmente el diésel, lo que permite combatir las externalidades: congestión, contaminación, accidentes y deterioro vial y que, por consiguiente, es un impuesto eficiente.

[ze_adv position="adv_300x250-C-net" ]

Junto con integrar el sistema tributario y reducir la tasa de impuesto a la empresa, el cambio de estructura debería considerar moverse paulatinamente en el tiempo hacia una tributación que recaiga en mayor medida sobre el gasto que sobre el ingreso.

Una forma simple de implementar esto es introducir la depreciación instantánea, para así descontar de impuesto las inversiones que hace una empresa. El régimen de tributación simplificada (14 ter) actual permite este descuento por inversión, pero para empresas con ventas de hasta UF50.000. En una primera etapa podría extenderse este sistema hasta las UF100.000, de manera tal que todas las pequeñas y medianas empresas puedan acceder a él.

*El autor es economista.

Comenta

Los comentarios en esta sección son exclusivos para suscriptores. Suscríbete aquí.