Sistema estatal de Canadá rentó 6,8% promedio en 10 años, similar a multifondos

El CPP es el modelo que ministro Rodrigo Valdés consignó como referente para administrar el 5%. El Gobierno alista los detalles de propuesta que podría dar a conocer el próximo lunes.

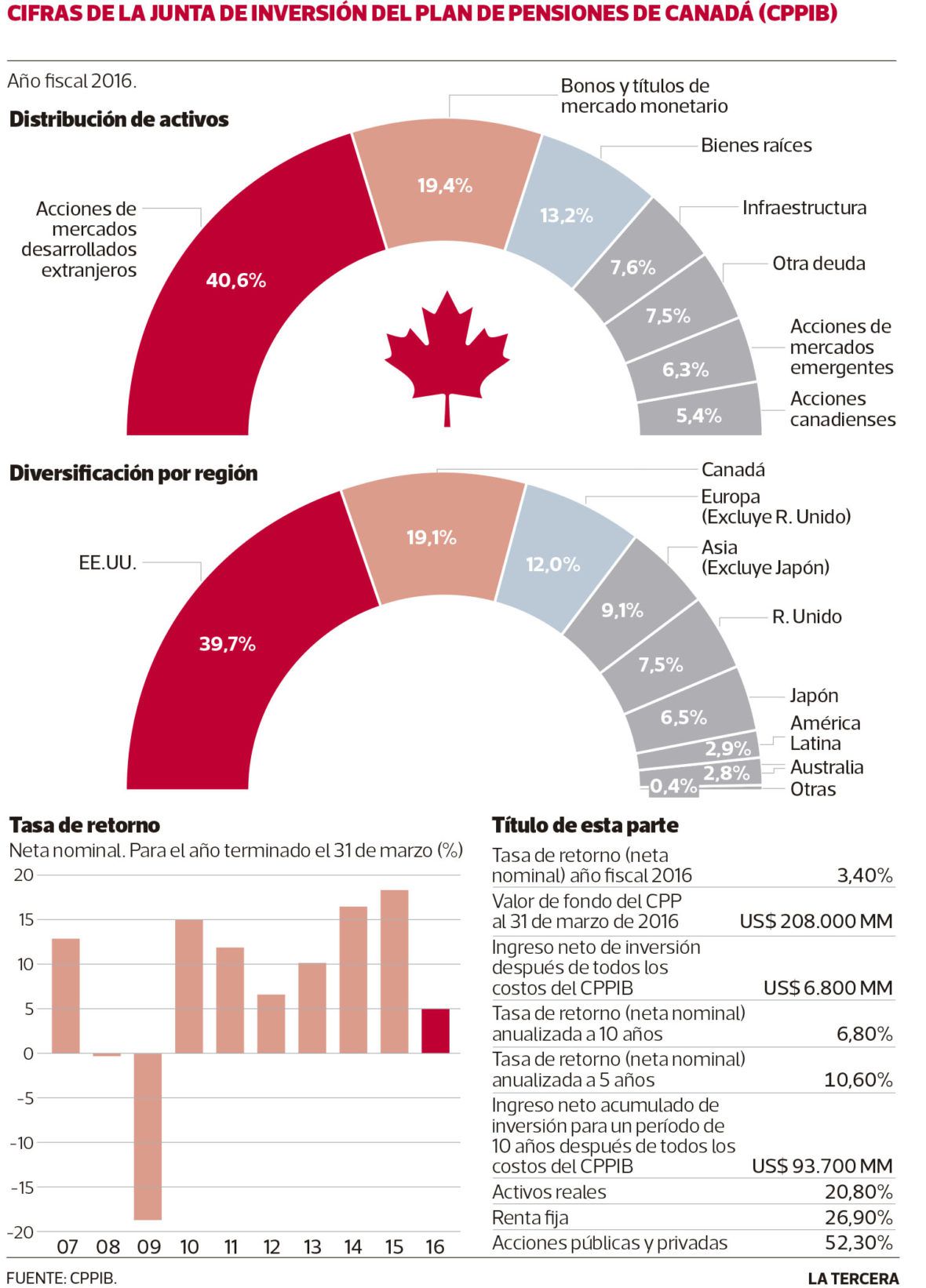

El Canada Pension Plan (CPP), sistema estatal de pensiones canadiense que fue consignado por Rodrigo Valdés como un referente para la administración del 5% de cotización adicional, muestra retornos similares al de los fondos de pensiones chilenos en la última década. De acuerdo a datos públicos del CPP, entre marzo de 2006 y de 2016 (su última cifra disponible) el sistema promedió una rentabilidad de 6,8% nominal, mientras que los multifondos en las AFP alcanzan un retorno de 7,2% promedio en 10 años, al cierre de 2016, es decir, 0,4% más que el portafolio estatal canadiense.

El CPP es el principal sistema de pensiones del país, que convive con otros mecanismos de pensiones privados, y es administrado por el gobierno federal. En él contribuyen obligatoriamente todos los mayores 18 años y sus pensiones promedian el equivalente a US$ 685 dólares, (unos $ 445 mil pesos al mes) para personas con al menos 39 años cotizados, con una tasa de reemplazo cercana al 25% de los ingresos. Además, establece un tope máximo de pensión de US$ 1.114 ($ 724 mil al mes). En Chile, quienes cotizan entre 30 a 35 años reciben hoy pensiones promedio en torno a $ 434 mil en las AFP, según cifras de la Superintendencia de Pensiones.

La estrategia de inversión de riesgo del CPP se distribuye en un 52,3% de los activos invertidos en acciones, 26%,9% en renta fija y un 20,8% en bienes raíces. Ello lo asemeja al multifondo B, que invierte hoy un 59,4% en renta variable (de un máximo de 60% permitido por ley) y el resto en renta fija; y el fondo C, que hoy invierte un 38,2% en acciones (de un máximo de 40%) y 61,8% en renta fija. Como referencia, a marzo del 2016,estos fondos rentaban 5,34% y 5,04% real, respectivamente desde la creación de los multifondos en 2002, cercano al 5,1% que rentan los fondos de pensiones canadienses en terminos reales, en los últimos diez años.

Para el caso de Chile, el Gobierno estaría aún definiendo la mejor estrategia de inversión para el nuevo fondo colectivo estatal. Cercanos al proceso afirman que la parte del 5% que será destinada a las cuentas individuales (entre 2,5% y 3%), debiera seguir una diversificación similar a la del fondo C, con una exposición intermedia a activos de riesgo que asegure cierta protección de los ahorros en el largo plazo. En cambio, para los recursos destinados al nuevo pilar colectivo de carácter solidario, que irá al bono mujer y al fondo intrageneracional (de mejora a pensiones actuales) el referente en análisis son aquellos gestionados por la Administradora de Fondos de Cesantía, más conservadores, dado su horizonte de más corto plazo.

De acuerdo a los datos entregados ayer por la Superintendencia de Pensiones, los fondos de cesantía de las cuentas individuales, rentan un 3,03% promedio anual desde 2002 a marzo de este año, mientras los recursos del fondo de cesantía solidario (al que porta también el Estado) muestran una rentabilidad promedio anual de 3,59%.

Costo y características

El CPP tuvo un costo operacional y administrativo en 2015 de 1.300 millones de dólares canadienses, (unos US$ 938 millones al dólar estadounidense al cierre de ese año), que fueron un 3,45% del total de los beneficios pagados, y un 0,00000048% del total de los activos administrados, que alcanzaron los 269 mil millones de dólares canadienses, unos US$ 194 millones, en 2015.

Su administración está fuera del alcance de los gobiernos federal y provinciales, y reporta a una Junta de Directores independiente. Esta aprueba las políticas de inversión, determina la dirección estratégica de la organización y toma decisiones operacionales fundamentales. Sus miembros son designados por el Gobernador en Consejo federal, luego de la recomendación del ministro de Finanzas federal, y deben demostrar habilidad financiera o experiencia de trabajo relevante en el área.

Comenta

Por favor, inicia sesión en La Tercera para acceder a los comentarios.